ファクタリングの仕組みとは?2社間・3社間の違いを解説

最終更新日:2023年02月27日

ファクタリングは、会社が商品やサービスを売却して得た売掛債権をファクタリング会社に売却して現金化する資金調達方法です。

ファクタリングには、売掛債権に保険をかけて倒産などの回収リスクを回避する保証型、売掛債権を買い取ってもらうことで現金化する買取型の2つがあります。また、買取型には利用者とファクタリング会社間で取引をする2社間ファクタリングと、売掛先・利用者・ファクタリング会社の3社間で取引をする3社間ファクタリングがあり、それぞれ異なったメリット・デメリットがあります。

今回は、ファクタリングの仕組みについて、2社間・3社間の違いや注意点を解説します。

Table of Contents

ファクタリングとは

ファクタリングとは、会社が保有する売掛債権をファクタリング会社に売却し、手数料を差し引いた金額を受け取る資金調達方法です。

商品やサービスを提供し、後から代金を受け取る「企業間信用取引」では、実際に現金が入金されるまでに時間がかかります。売掛債権をファクタリング会社に売却することで、売掛債権を迅速に資金化し、取引先の倒産などによる回収リスクの軽減にもなります。

売上はあるが手元に現金がない、銀行の融資審査が通らないといった場合の資金調達として利用されることが多い方法です。

ファクタリングの種類

ファクタリングには、保証型と買取型の2種類があります。それぞれの特徴は次のとおりです。

保証型ファクタリング

保証型ファクタリングは、売掛債権の回収について、ファクタリング会社が保証する方法です。

売掛債権を売却して金銭を受け取る買取型とは異なり、保証型は売掛債権を手放さず、保険をかけることで回収不能リスクを軽減することが目的です。

保証型ファクタリングを契約すると、売掛債権が回収不能になったタイミングで保証が適用されます。たとえば2,000万円の売掛債権が、取引先の倒産によって回収不能になった場合、ファクタリング会社から保証額が支払われます。なお、入金遅延は原則対象外です。

保証型ファクタリングの契約には、保証額の2%~9%程度の保証料がかかることが一般的です。保証料は取引先の審査によって決まり、取引先の経営状況が安定しているほど保証料も安くなります。

買取型ファクタリング

買取型ファクタリングとは、商品やサービスの販売で得た売掛債権をファクタリング会社に買い取ってもらい、現金化する方法です。

スピーディーな資金調達が可能なだけでなく、金銭を受け取ったあとに売掛先が倒産しても、原則返済義務はないというメリットがあります。そのため、買取型ファクタリングの審査では、売掛先の支払い状況が影響します。

売掛債権を売却するには、手数料が必要です。手数料はファクタリング会社によって異なり、一般的には売掛債権の売却額から差し引きます。

ファクタリング手数料は2〜20%程度です。銀行融資を受けたときの金利よりも高い場合が多いため、会社の状況に合わせて使い分けることが大切です。

ファクタリングの仕組み

買取型ファクタリングには、2社間ファクタリングと3社間ファクタリングの2つがあり、用途や手数料が異なります。それぞれの仕組みは次のとおりです。

2社間ファクタリングとは

2社間ファクタリングとは、利用者とファクタリング会社間で取引をする買取型ファクタリングです。2社間ファクタリングのメリットは、売掛先へ通知せずに売掛債権を売却できるため、今後の取引に悪影響を与えずにやりとりができるところです。売掛先を通さず2社間で取引が完結するため手続きもスムーズで、売掛債権を迅速に現金化できるところも魅力の1つです。

デメリットとしては、3社間ファクタリングよりも手数料が高い傾向があるという点が挙げられます。

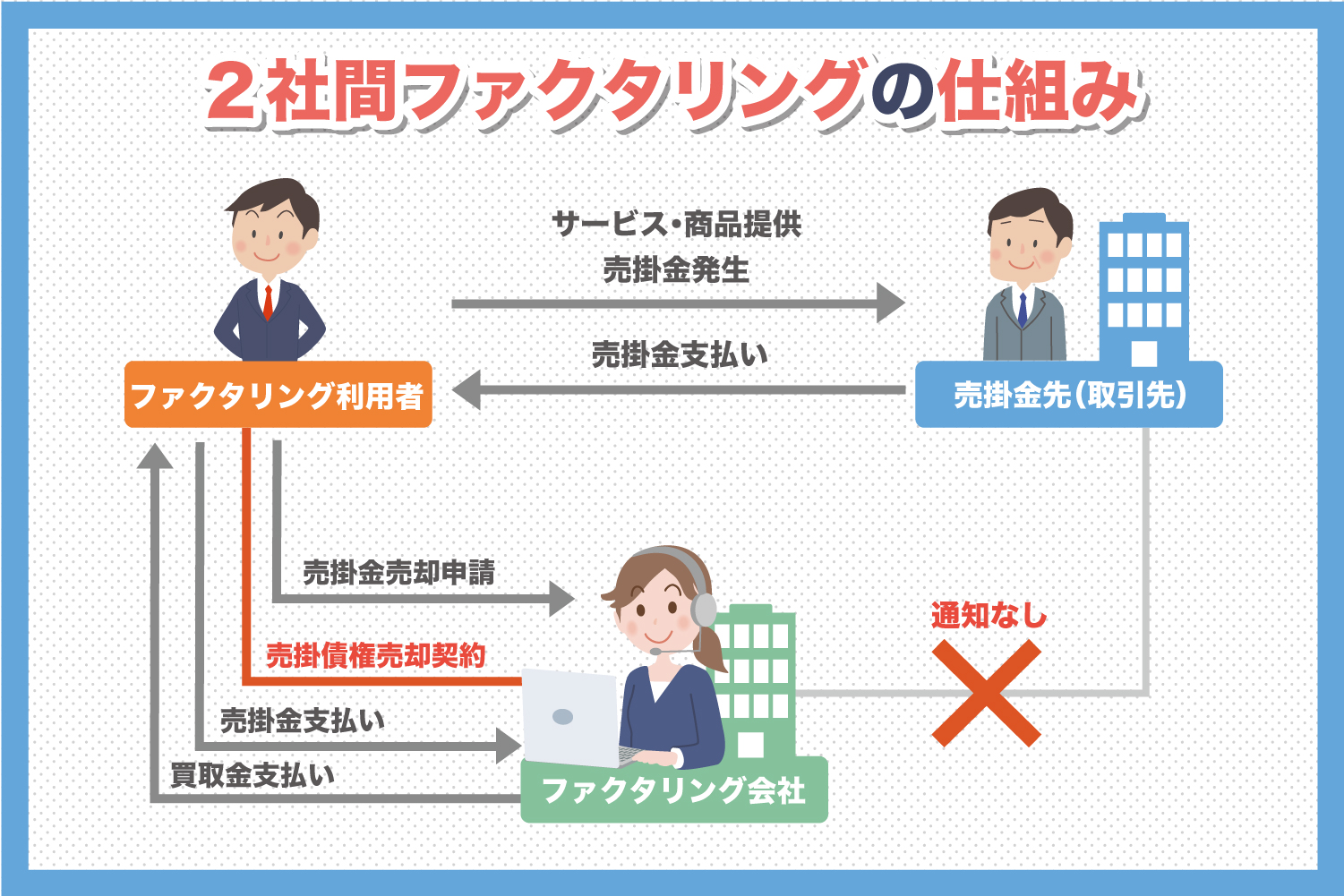

2社間ファクタリングの仕組み

2社間ファクタリングの仕組みと大まかな流れは次のとおりです。

1. 売掛先(取引先)へ請求書を発行する

2. ファクタリング会社に売掛債権の売却を申請し、審査結果を待つ

3. 審査に通ったら、ファクタリング会社から提示される買取金額や契約内容を確認し、合意できる場合は売掛債権売却契約を結ぶ

4. ファクタリング会社が債権譲渡の登記を行う

5. 指定の銀行口座に、売掛債権額から手数料を差し引いた代金が入金される

6. 売掛先から売掛金が入金されたら、受け取った売掛金全額をファクタリング会社に支払う

3社間ファクタリングとは

3社間ファクタリングは、利用者・売掛先・ファクタリング会社の3社間で取引を行う買取型ファクタリングです。売掛先に通知し、承認を得る必要があることから、2社間ファクタリングよりも手続きに手間と時間がかかります。そのため、即日〜1週間以内に現金が必要な場合は向いていない契約方法です。

一方で、売掛金が取引に加わることで貸し倒れなどのリスクが減るため、手数料が安く設定される傾向があります。また、2社間ファクタリングよりも審査が通りやすいという点もメリットの1つでしょう。

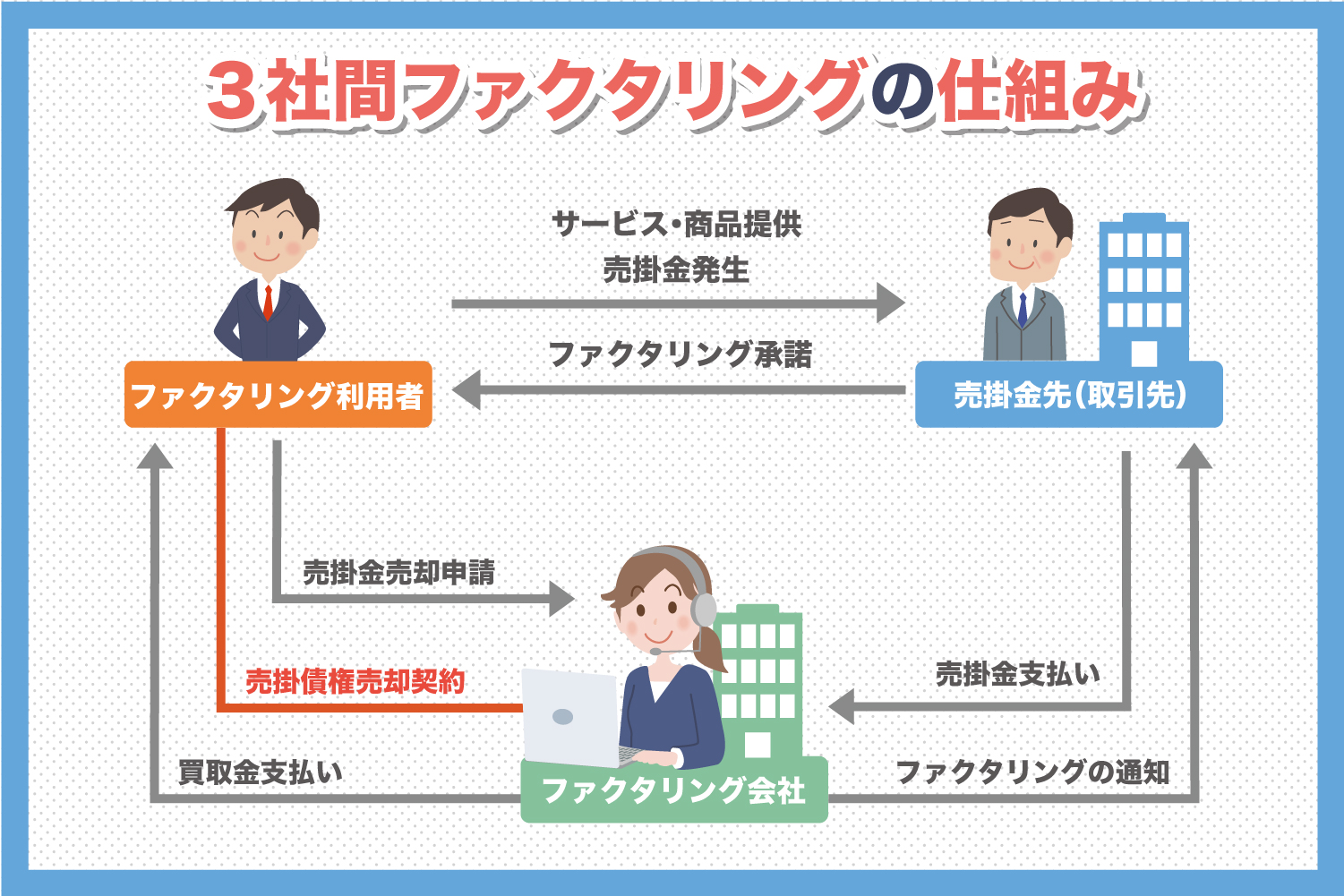

3社間ファクタリングの仕組み

3社間ファクタリングの仕組みと流れは次のとおりです。請求書の発行から売掛債権売却契約を結ぶところまでは、2社間ファクタリングと同じ流れです。以下では、契約成立以降からの流れを説明します。

ファクタリング会社と売掛債権売却契約を結んだら、売掛先に債権譲渡の通知を行います。

承諾がもらえたら契約を締結し、指定の銀行口座に売掛金から手数料を差し引いた代金が振り込まれます。

売掛先からファクタリング会社へ、売掛金が入金されます。

ファクタリング利用時の注意点

ファクタリングを利用する際は、2社間・3社間それぞれの注意点について把握し、状況に合った方式を選択しましょう。

2社間ファクタリングの注意点

2社間ファクタリングの注意点は、3社間ファクタリングと比べて手数料が高いことです。売掛先に知られずに取引できる点は大きなメリットですが、3社間ファクタリングの手数料が1〜5%程度なのに比べ、2社間では10〜20%程度の手数料がかかります。その理由は、売掛金の貸し倒れリスクを軽減するためです。

2社間ファクタリングは売掛先から利用者に売掛金を支払い、利用者がファクタリング会社に売掛金全額を振り込みます。一度利用者に売掛金が渡ることから、持ち逃げや使い込みといったリスクがあるからです。

少しでも手数料を抑えたい場合は、3社間ファクタリングの利用を検討してみましょう。

3社間ファクタリングの注意点

3社間ファクタリングを利用する際の注意点は、売掛債権の売却を売掛先に通知しなければならなないこと、入金スピードが遅いことの2つです。

売掛先にファクタリングの利用が知られてしまうことで、「資金繰りが苦しい会社である」という印象を持たれてしまう可能性があります。

通知の際は細心の注意を図り、誤った情報や悪い印象を与えないようにすることが大切です。

また、前述のとおり、売掛先にファクタリング契約を通知し承諾を得るまでには、契約に関する説明をしなければならないため、契約締結までに時間がかかってしまいます。

現金が振り込まれるまでに2週間近くかかる場合もあるため、売掛債権の現金化を急いでいる場合は注意が必要です。

【まとめ】

ファクタリングの仕組みを理解して状況にあった方法を活用しよう

ファクタリングは売掛債権を迅速に現金化できる資金調達方法です。売掛債権の支払期限よりも前に現金化したい、急な出費で資金が足りなくなったというときに活用できます。

ファクタリングには保証型と買取型があり、買取型にはさらに2社間、3社間という契約方式があります。売掛債権の回収不能リスクを回避したい場合は保証型、売却する際に売掛先に取引を知られたくない場合は2社間ファクタリングなど、状況に合わせて使い分けることが大切です。