ファクタリングの契約はどうやる?契約の流れと注意点を解説

最終更新日:2022年05月26日

ファクタリングは迅速に手元資金を確保できる手段として、多くの中小企業が活用しています。

ただ、ファクタリングの契約内容や流れをしっかり理解していないと、後のトラブルの原因になる場合があります。

そこで今回は、初めてファクタリングの契約を検討している方向けに、ファクタリングの概要や契約時の流れ、注意点、契約後に行うことをわかりやすく解説します。

Table of Contents

ファクタリングとは

ファクタリングとは、企業が保有する売掛債権を売却し、資金を調達する手段のことです。売掛債権とは商品やサービスの代金を支払ってもらう権利のことで、取引発生から一定の期日が経過した後に売掛金が支払われるしくみです。

ただ取引から入金までには1~2カ月の期間を要するため、その間に大きな出費が発生すると、手元の資金が不足してしまう可能性があります。

ファクタリングを利用すれば、取引先からの入金を待たずに売掛債権を現金化でき資金繰りの改善に役立ちます。

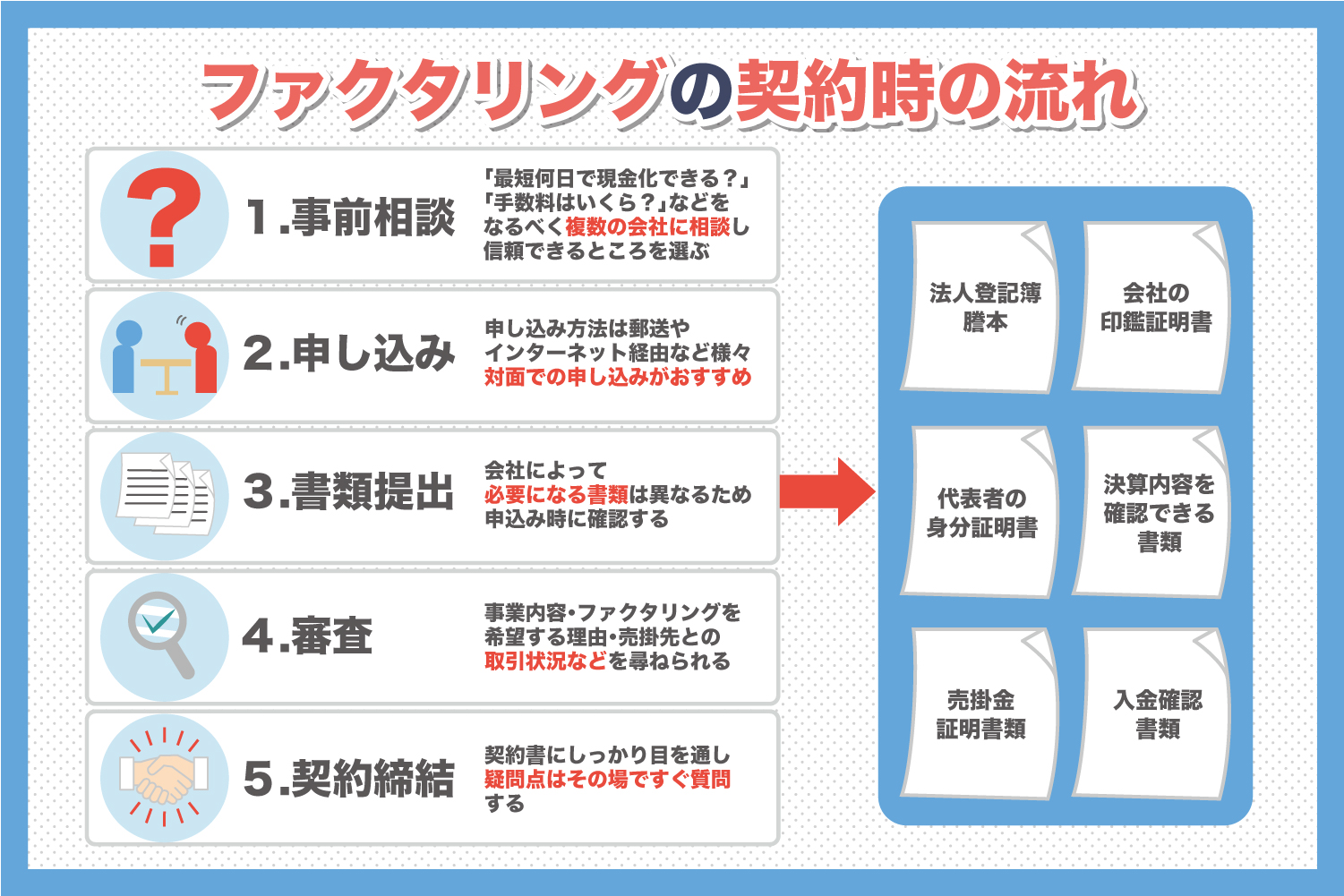

ファクタリングの契約時の流れ

ファクタリングを契約するまでの基本的な流れを4つのステップに分けてご説明します。

1. 事前相談

初めてファクタリングを利用する際は、まずファクタリング会社に相談し、ファクタリングを利用できるかどうか、最短何日で現金化できるか、手数料はいくらか、などを尋ねておきましょう。

同じファクタリング会社でもサービスの内容や対応の良さ、手数料の金額などには大きな差があるため、複数の会社に相談し信頼できるところを選びましょう。

2. 申し込み

事前相談で信頼できるファクタリング会社を見つけたら、正式な契約申し込みを行います。ファクタリング会社まで出向いて直接契約する方法もありますが、郵送手続きやインターネットでの申し込みも可能です。

郵送やインターネットの場合、遠方にいても契約できるところが利点ですが、相手の人となりは直接会わないとわからない部分も多いので、会社が近場にある場合はなるべく対面で申し込むことをおすすめします。

3. 書類提出

ファクタリングを利用するには会社が実在していることや、経営状況、売掛債権の保有状況などを確認するため、以下のような書類の提出を求められます。

● 法人登記簿謄本

● 会社の印鑑証明書

● 代表者の身分証明書

● 決算内容を確認できる書類(決算書など)

● 売掛金証明書類(請求書や発注書など)

● 入金確認書類(取引期間中の通帳の写しなど)

会社によって必要な書類は異なるため、申し込みの際に必ず確認しておきましょう。

4. 審査

提出した必要書類や代表者へのヒアリングなどを元に、ファクタリング会社が所定の審査を実施します。ヒアリングでは事業内容やファクタリングを希望する理由、売掛先との取引状況などを尋ねられます。

取引先を含む3社間ファクタリングの場合は、売掛先の承諾を得ているかどうかも確認されます。

5. 契約締結

審査にパスしたらファクタリング会社と正式な契約を締結します。

契約書を交わす時は書面の内容にしっかり目を通し、わからないことや疑問点があったらその場ですぐ質問しましょう。よく理解できないまま契約を締結すると、後のトラブルの原因に繋がりかねません。

ファクタリング契約時の注意点

ファクタリング契約を締結するにあたって、特に注意すべきポイントを4つご紹介します。

1. 債権譲渡通知の有無

債権譲渡通知とは、売掛先に対して債権を譲渡する旨を通知することです。あらかじめ売掛先の承諾が必要な3社間ファクタリングの場合は、債権譲渡通知は必須です。

一方、ファクタリング会社とファクタリング利用者のみで取引される2社間ファクタリングの場合、売掛先に債権譲渡を報せる必要はありませんので、債権譲渡通知は原則として不要です。

そもそも2社間ファクタリングのメリットは、売掛先に知られずに債権を譲渡できるところです。2社間ファクタリングであるにもかかわらず、契約書の内容に債権譲渡通知を行う旨が記載されている場合は、2社間ファクタリングのメリットがありません。

2. 債権譲渡登記の有無

債権譲渡登記とは債権の譲渡を証明するために行う登記手続きのことです。先述した通り、2社間ファクタリングは売掛先に譲渡の事実が通知されません。そのため、ファクタリング利用者が売掛債権を二重で譲渡してしまう恐れがあります。

このようなリスクを避けるために、ファクタリング会社では、売掛債権が確かにファクタリング会社に譲渡されたことを登記で証明し、売掛金を確実に回収できるようにします。

ファクタリング会社の権利を保障するための制度ですが、ファクタリング利用者にとっても手数料が下がるという利点があります。

一方で、登記情報は誰でも閲覧できるので、2社間ファクタリングでも売掛先に譲渡の事実を知られてしまうおそれがあります。どうしても売掛先に知られたくないという場合は、債権譲渡登記なしのファクタリング会社を選ぶ必要があります。ただし、債権譲渡登記なしのファクタリング会社の場合、手数料が高くなってしまうので注意が必要です。

3. 償還請求権の有無

償還請求権とは、何らかの理由で売掛金を回収できなかった場合に、ファクタリング会社が利用者に対して売掛金を請求する権利のことです。

償還請求権付きのファクタリングを利用した場合、売掛先の倒産などによって回収できなかった売掛金を、ファクタリング利用者が代わりに支払わなければなりません。利用者はファクタリング契約の際、すでに所定の手数料を支払っているため、未回収の売掛金を請求されると収支がマイナスになってしまいます。

ほとんどのファクタリングは償還請求権なしで契約を締結しますが、一部のファクタリング会社では償還請求権を契約の条件としているところもありますので、事前に必ず確認しましょう。

4. ファクタリングの手数料

ファクタリングを利用する際は、ファクタリング会社が規定する手数料を支払う必要があります。手数料は売掛金からあらかじめ差し引かれるのが一般的で、利用者の手元には本来の売掛金から手数料を差し引いた額が残ります。

手数料は2社間と3社間で異なり、売掛先の承諾を得ずに取引する2社間ファクタリングはリスクが高いぶん、手数料も割高に設定されています。具体的な手数料の額はファクタリング会社によって異なりますが、2社間なら売掛金の10~20%前後、3社間なら1~5%程度がおおよその相場です。

相場から大きく逸脱した手数料を請求してくるファクタリング会社は悪徳業者の可能性が高いので、契約は避けた方がよいでしょう。

5. 損害賠償、違約金

ファクタリングの契約書には、重大な契約違反が発生した場合に発生する損害賠償や違約金に関する項目が記載されています。損害賠償や違約金の取り決め自体に問題はありませんが、どんな場合にどの程度の損害賠償・違約金が発生するのかをよく確認しましょう。

基準があいまいなまま契約を締結すると、認識の食い違いから、予期せぬことで損害賠償や違約金を請求される恐れがあります。

また、損害賠償や違約金の負担が度を超して大きい場合は、訂正を求めるか、あるいは他のファクタリング会社への乗り替えを検討した方が無難です。

ファクタリングの契約後にすること

ファクタリングの契約を締結した後にすべきことを3つご紹介します。

1. 入金確認

ファクタリング契約を締結すると、売掛金から手数料を差し引いた金額が入金されます。

入金先の口座は契約時にファクタリング利用者が指定できます。契約書に記載された金額と、実際に入金された金額を照らし合わせてみて、間違いがないかどうか確認しましょう。

もし金額に食い違いがある場合は、すぐにファクタリング会社に連絡します。金額が不足していた場合はもちろん、過剰に振り込まれていた場合も、知らないふりをして受け取るとトラブルの原因になるので、自己申告した方が安心です。

2. ファクタリング会社への支払い

売掛金の支払日以降、指定の期日までに、売掛先から振り込まれたお金をファクタリング会社に支払います。

なお3社間ファクタリングの場合は、ファクタリング会社が直接売掛先から売掛金を回収するため、利用者があらためてファクタリング会社に支払いを行う必要はありません。

3. 債権譲渡登記の抹消

2社間ファクタリングを行い、かつ債権譲渡登記を行った場合は、取引終了後に債権譲渡登記の抹消を行います。

債権譲渡登記を抹消せずにそのまま放置すると、今後他のファクタリング会社と契約を締結するにあたって、二重譲渡とみなされる可能性があります。

債権は譲渡されることによってファクタリング会社の所有物となります。そのため、債権譲渡登記を抹消せずに他のファクタリング会社と契約してしまうと、委託物横領罪に問われてしまうかもしれません。さらには詐欺罪に問われてしまう恐れもあります。

このようなリスクを避けるために、司法書士に依頼して債権譲渡登記の抹消手続きを行いましょう。司法書士に債権譲渡登記を依頼した場合の費用は1~2万円です。

契約を解除したい場合

一度ファクタリング契約を締結したら、利用者側の一方的な都合による契約の解除は原則としてできません。契約を解除する場合は、ファクタリング会社から違約金を請求される可能性があるため、契約書の内容をよく確認しておくことが大切です。

なお、ファクタリングは基本的に1回きりで終了する単発契約ですが、中には継続して利用するケースもあります。その場合は、2~3カ月前に契約を打ち切る旨を申し出れば、契約を途中で解除できるケースが多いようです。

契約解除の可否や条件は契約書に記載されているので、契約解除になる可能性も考慮し、内容にはよく目を通しておきましょう。

【まとめ】

ファクタリング契約を締結する際は契約書の内容をしっかりチェックしよう

ファクタリングは中小企業の資金調達に広く用いられている手法ですが、貸し倒れや未回収のリスクがあるため、利用する際は審査を受けたり、契約書を交わしたりする必要があります。

契約書の内容はファクタリング会社によって異なるため、契約を交わす際は内容を熟読し、わからないことがあったら説明を求めるようにしましょう。

株式会社Mentor Capitalでは、北海道から沖縄まで、全国47都道府県のファクタリングに対応しております。お客様のご要望やニーズに寄り添い、初めての方でも安心して取引できるよう、納得の契約内容を提案させていただきます。

無料査定は公式サイトから簡単にお申し込みいただけますので、ファクタリングによる資金調達をお考えの方は、ぜひ株式会社Mentor Capitalまでご相談ください。