ファクタリングのメリットは?注意すべきデメリットも解説

最終更新日:2023年02月27日

企業が資金調達する際に用いるファクタリングには、他の方法と比べて多くのメリットがあります。

その一方で、いくつか注意しなければならない点もあるので、ファクタリングを使って資金を調達する際は、ファクタリングの正しい知識を学んでおきましょう。

今回は、ファクタリングの概要や主なメリット・デメリット、ファクタリングを利用する際に注意したい悪徳業者の見分け方をご説明します。

Table of Contents

ファクタリングとは

ファクタリングとは、企業が保有する売掛債権を売却し、現金化する方法のことです。

日本の商取引は信用取引が基本となっているため、取引先に商品・サービスを提供する企業のほとんどは、決められた期日に代金を受領する権利、いわゆる売掛債権を保有しています。

売掛債権は本来、定められた期日にしか入金されませんが、ファクタリング会社に売掛債権を売却すれば、支払日よりも前に現金化が可能です。

ファクタリングは、大きく分けて2社間ファクタリングと3社間ファクタリングの2種類がありますが、皆さんはそれぞれの特徴やメリット・デメリットについてご存知でしょうか。ここからは、2種類のファクタリングについて詳しく説明します。

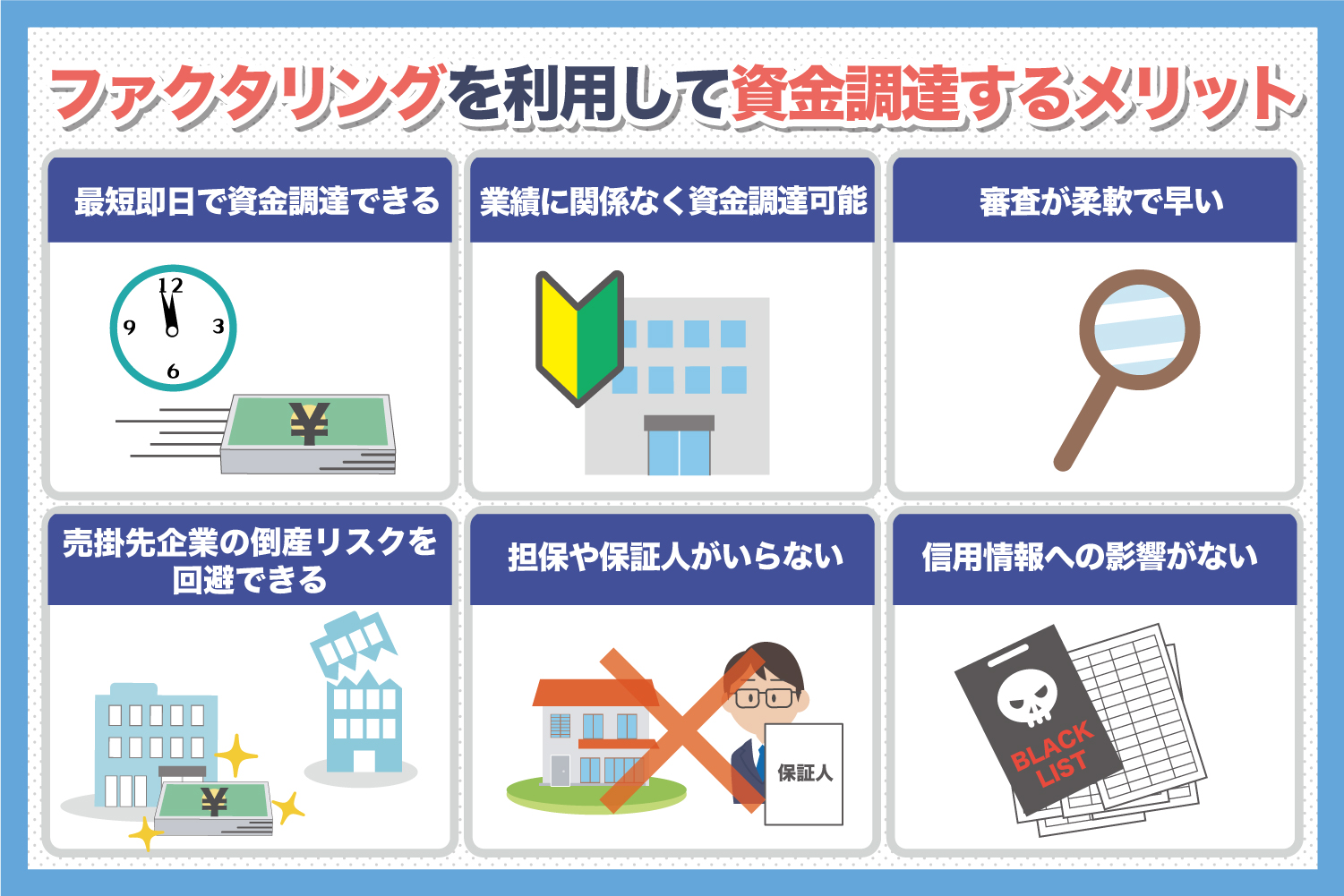

ファクタリングの6つのメリット

ファクタリングを利用して資金調達する場合のメリットを6つご紹介します。

1.最短即日で資金調達できる

銀行などに融資を申し込むと所定の審査を受けなければならないため、手元に現金が入るまでにはかなりの日数がかかります。

資金繰りに余裕があるうちは問題ありませんが、急な出費をカバーしたい場合には不向きです。

ファクタリングでも、売掛先の会社の業績や信用力などをもとにした審査を受ける必要がありますが、銀行融資に比べると申し込みから現金化までの日数が短く、急な入用にもすぐ対応ができます。

特に2社間ファクタリングの場合、最短即日で現金化も可能となっており、今すぐ現金が欲しいというニーズにも応えられます。

2.自社の業績に関係なく資金調達が可能

銀行融資の審査では、融資を受ける企業の業績や信用力が問われるため、起業したばかりの会社や赤字経営の会社は審査に落ちてしまう可能性があります。

一方ファクタリングの場合、売掛金を支払うのはファクタリングを利用する会社ではなく 取引先の会社なので、自社の業績に関係なく資金調達を行うことが可能です。

業績の少ないスタートアップ企業や、赤字を出している会社でも利用できる利便性の高さがファクタリングならではの魅力です。

3.審査が柔軟で早い

銀行融資の場合貸し倒れのリスクがあるため、融資にあたっては申込者の業績や支払い能力、信用力などを厳しく審査されます。

一方、ファクタリングはすでに存在する売掛債権を現金化するため、無担保融資に比べると貸し倒れのリスクが少ないです。

もちろん、取引先に対して所定の審査は行いますが、破産や倒産でもしない限りは売掛金を回収できる確率が高く、銀行融資に比べると審査に通りやすい傾向にあります。

そのぶん、審査にかかる時間も短く、すぐに現金化の可否がわかるところも大きな利点です。

4.売掛先企業の倒産リスクを回避できる

通常の取引では支払期日までに取引先が倒産してしまった場合、売掛金を回収できなくなるリスクが発生します。

ファクタリングの場合、取引が完了した時点で売掛債権はファクタリング会社に譲渡されるので、売掛先企業の倒産によって生じる売掛金未回収リスクもファクタリング会社が追うことになります。

ファクタリング利用者は、売掛先が倒産したからといって売掛債権の売却で得た資金を返済する義務はないので、ファクタリングを利用すれば売掛先企業の倒産リスクを未然に回避が可能です。

5.担保や保証人がいらない

銀行融資では、貸し倒れリスクを回避するため、しばしば担保や保証人を求められることがあります。

保証人は融資金の返済が滞った場合に借金の肩代わりをしなければなりません。ですがなかなか引き受けてくれる人は少なく、準備までに日数がかかってしまうことがあります。

また自宅や事業所などを担保にした場合、返済が滞った際に担保に入れた資産を手放さなければならず、多大なリスクを背負うことになります。

ファクタリングなら、基本的に担保や保証人は必要ないので、一般的な銀行リスクよりもスムーズかつローリスクで利用できるのが大きなメリットです。

6.信用情報への影響がない

銀行などから融資を受けると、日本信用情報機構(JICC)や、全国銀行協会(JBA)といった信用情報機関に、取引履歴や事故情報などの信用情報が記録される仕組みになっています。

たとえ返済が滞りなく終了しても借入を行った事実は記録として保存されるため、それ以降の融資審査に影響はあるでしょう。

ファクタリングの場合、すでに保有している売掛債権を譲渡することによって資金を調達するため、いわゆる融資には当たらず、信用情報機関に記録が残る心配もないので安心して利用できます。

ファクタリングの3つのデメリット

ファクタリングにはたくさんのメリットがある一方、利用にあたってはいくつかの注意点があります。

ここではファクタリング利用時のデメリットを3つご紹介します。

1.手数料がかかる

ファクタリングを利用する際は、ファクタリング会社に一定の手数料を支払う必要があります。

手数料はファクタリング会社が独自に定めるので一概にいくらと断言できませんが、一般的な銀行融資よりも利率が高いケースがほとんどです。

特に後述する2社間ファクタリングは手数料が割高に設定されており、実際に受け取るはずだった売掛金の金額よりも手元に残る金額はそれなりに少なくなってしまう点に注意が必要です。

2.場合によっては債権譲渡登記が必要

一般的なファクタリングは、ファクタリング会社と契約書を交わすだけで取引可能ですが、売掛債権の額が大きい場合やファクタリング会社の規約などによっては利用の際に債権譲渡登記が必要です。

債権譲渡登記とは、法人が金銭債権の譲渡などについて、法務局で登記を行うことです。[注1]

債権譲渡登記を行うと債務者以外の第三者に対する対抗要件を備えることができるため、有効なトラブル対策となります。

ただ、債権譲渡登記には手間と時間がかかるため、すばやく現金化できるファクタリングのメリットが失われてしまう可能性があります。

また、債権譲渡登記の内容は申請すれば誰でも調べることができるため、第三者に債権譲渡した事実を知られるおそれがあるところもネックです。

[注1]法務省「登記 -債権譲渡登記-」

https://www.moj.go.jp/MINJI/saikenjouto.html#:~:text=%E5%82%B5%E6%A8%A9%E8%AD%B2%E6%B8%A1%E7%99%BB%E8%A8%98%E5%88%B6%E5%BA%A6%E3%81%AF,%E5%82%99%E3%81%88%E3%82%8B%E3%81%9F%E3%82%81%E3%81%AE%E5%88%B6%E5%BA%A6%E3%81%A7%E3%81%99%E3%80%82 (2022_02_09)

3.悪徳なファクタリング業者に引っかかるリスクがある

ファクタリングを請け負っている会社は複数ありますが良心的な会社ばかりではなく、中には悪徳な業者も存在します。

悪徳業者に依頼してしまった場合、法外な手数料を請求や厳しい取り立てを受けたり、本来なら負う必要のない償還請求権(売掛債権の売却額の返還を求める権利)を主張されたりするおそれがあります。

ファクタリングを利用する際は、こうした悪徳業者に引っかからないように慎重に業者を選ぶことが大切です。

ここからは悪徳なファクタリング業者の見分け方について、詳しくは説明します。

2社間ファクタリングとは

冒頭でファクタリングには2社間と3社間の2種類があると説明しましたが、ここからはそれぞれのファクタリングの特徴やメリット・デメリットを解説します。

2社間ファクタリングとは、ファクタリング利用者とファクタリング会社の2社間のみで取引を行うファクタリングのことです。

ファクタリング会社は、利用者から売掛債権を買い取り、手数料を差し引いた金額を提供します。

後日、取引先から利用者に売掛金が支払われたらその金額をファクタリング会社に返済し、取引は完了となります。

2社間ファクタリングのメリット

2社間ファクタリングのメリットは、売掛債権をすばやく現金化できるところです。

ファクタリング利用者とファクタリング会社の2社のみで契約を交わすため、手続きもスピーディで業者によっては最短即日に現金化も可能です。

また、2社間ファクタリングの場合、当事者以外に債権譲渡の事実は伝わらないため、取引先にファクタリングを利用したことを知られずに済みます。

ファクタリングは企業の資金調達手段としてポピュラーなものですが、取引先の中にはファクタリングを利用するほど資金繰りが危ない会社と判断されて取引の見直しを考えるケースもあるので、ファクタリングの事実を伏せたまま資金調達できるのは大きなメリットとなります。

2社間ファクタリングのデメリット

2社間ファクタリングのデメリットは、手数料が割高に設定されているところです。

2社間ファクタリングは、利用者が売掛金をファクタリング会社に返済する前提で成り立つ取引なので、取引先を入れた3社間ファクタリングに比べると貸し倒れリスクが高くなります。

そのぶん、保証として手数料が高めに設定されており、3社間の平均相場が約1~10%であるのに対し、2社間は10~30%程度の手数料を徴収されるので注意が必要です。

3社間ファクタリングとは

3社間ファクタリングとは、ファクタリング利用者、ファクタリング会社、取引先の3社間で行うファクタリングのことです。

利用者が業者に売掛債権の買い取りを依頼するところまでは同じですが、売却にあたっては取引先の承諾を得る必要があります。

また、売掛金の返済は利用者ではなく、取引先から直接ファクタリング会社に支払われる仕組みになっています。

3社間ファクタリングのメリット

3社間ファクタリングのメリットは、2社間ファクタリングに比べて手数料の負担が少なく抑えられるところです。

手数料は一般的に売却金額から差し引かれる形で徴収されるため、2社間に比べて手元に残る金額を増やすことができます。

また、2社間に比べて貸し倒れリスクが軽減されるため、審査に通りやすいのも3社間ならではの利点です。

3社間ファクタリングのデメリット

3社間ファクタリングのデメリットは、取引先にファクタリングの事実が知られてしまうところです。

売掛債権を譲渡する際は必ず取引先の承諾を得なければならないため、債権譲渡を断られた場合は取引そのものを断念せざるを得なくなります。

また、前述のように、債権譲渡の事実によって資金繰りに困っているというイメージを与える可能性があり、取引先との関係が悪化するおそれもあります。

さらに、取引先の承諾を得るというステップが増えたぶん、2社間ファクタリングに比べると現金化までのスピードが遅くなるのもデメリットの一つです。

悪徳ファクタリング業者の見分け方

ファクタリングを安心して利用するためには、悪徳業者に引っかからないように注意して良心的な業者を選ぶことが大切です。

ここでは、悪徳ファクタリング業者を見分けるポイントを3つご紹介します。

1.手数料が相場よりも極端に安いor高い

ファクタリングの手数料は業者によって異なりますが、3社間ファクタリングの場合は約1~10%、2社間ファクタリングの場合は約10~30%がおおよその相場となっています。

こうした相場を大幅に逸脱して安いor高い手数料を設定しているところは悪徳業者の可能性があります。

手数料が安いのは良心的だと思うかもしれませんが、悪徳業者は安い手数料で宣伝し、いざ契約の段階になってあの手この手で手数料を割増してくる場合もあるので要注意です。

2.担保や保証人を要求する

ファクタリングのメリットでもご紹介しましたが、ファクタリングでは基本的に担保や保証人を必要としません。

そのため、契約にあたって担保や保証人を要求してくるのは悪徳業者の可能性が高く、担保や保証人を盾に厳しい取り立てや法外な手数料の請求を行ってくるおそれがあります。

3.償還請求権がある

ファクタリングの利点は、ファクタリング後に取引先が倒産しても売掛債権の売却金を返還義務を負わないところです。

そのため、良心的なファクタリング会社では、契約書に償還請求権なしと明記されていますが、悪徳業者の場合、償還請求権ありと記載されていることがあります。

契約書は細かい文字がずらりと並んでいるのでついスルーしてしまいがちですが、必ず契約の内容にはしっかり目を通し、償還請求権ありと記載されていないかどうか確認しましょう。

【まとめ】

ファクタリングを利用するときは、メリット・デメリットの両方をよく理解しておこう

ファクタリングは、通常の銀行融資に比べるとすばやく現金化できる・審査に自社の業績が影響しない・信用情報機関に借入履歴が残らないなど、さまざまなメリットがあります。

一方で、利用には所定の手数料が発生すること、3社間ファクタリングの場合は取引先に債権譲渡の事実が知られること、悪徳業者にだまされるリスクがあることなど、いくつか注意しなければならない点もあります。

ファクタリングを利用する際は、メリット・デメリットの両方をよく理解した上で、良心的な会社と自分に合ったファクタリングの方法を選ぶようにしましょう。