ファクタリングは、売掛債権を売却して運転資金などを確保する仕組みです。銀行融資やビジネスローン、社債発行などと違い、支払い義務を負わないのが大きな魅力であり、資金調達にかかる時間も短く、すぐに資金を得たい場合には便利なサービスです。

一方で手数料がかかる、悪徳業者に引っかかる可能性があるなどのデメリットもあります。本記事ではファクタリングの仕組みや種類、利用する際の注意点などをまとめて解説しています。

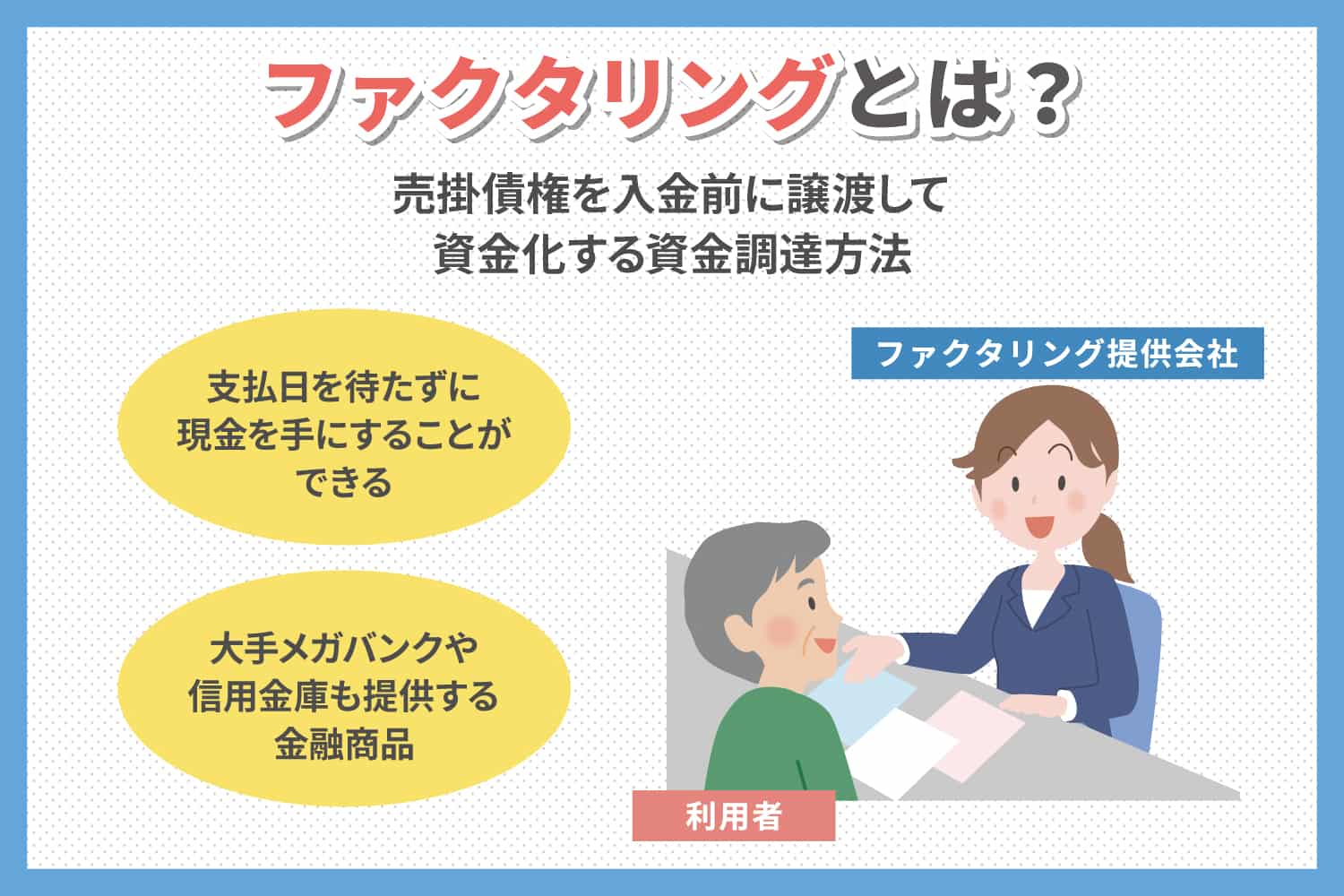

ファクタリングとは?

ファクタリングとは、現在保有している売掛債権を、手数料を差し引いた上でファクタリング会社に買い取ってもらったり、売掛債権に保険をかけて確実に回収できるようにしたりするサービスのことです。売掛金を買い取る方を「買取ファクタリング」、保険をかける方を「保証ファクタリング」と呼ぶこともあります。

買取ファクタリングは、資金調達の手段の一つです。例えば売掛債権は豊富にあるものの手元の運転資金が不足している場合、買取ファクタリングを利用すれば、当座の運転資金を確保できます。

保証ファクタリングは、取引先の倒産可能性があるときでも、売掛金を確実に回収するためのものです。保証ファクタリングを利用すれば、万が一取引先が倒産した場合でも、損失を被らずに済みます。

なお一般的にファクタリングという場合は、買取ファクタリングのことを指します。本記事でも原則ファクタリング=買取ファクタリングとして話を進めます。

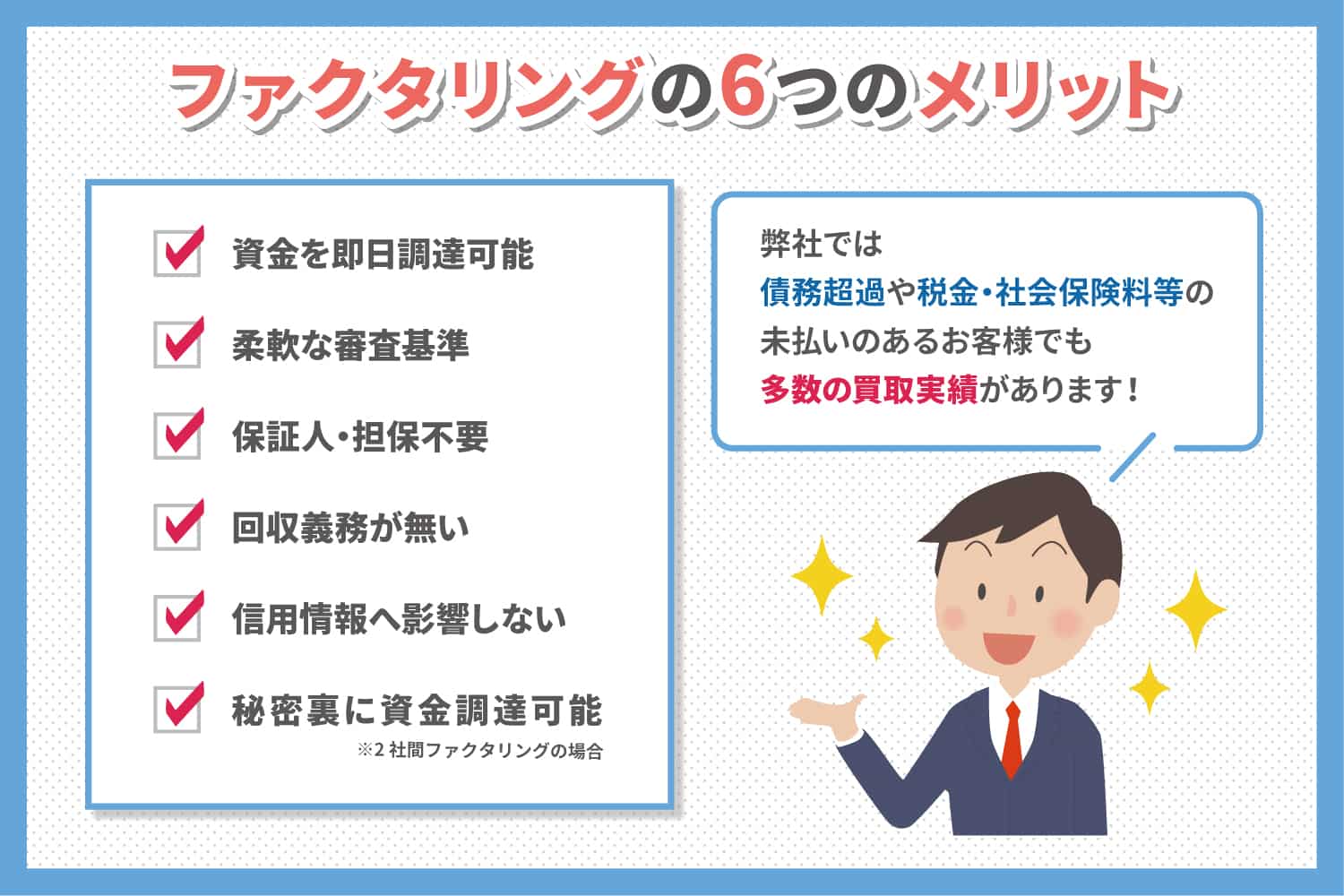

ファクタリングの6つのメリット

企業の資金調達方法には銀行からの融資や社債発行、ビジネスローンなどがあります。これらの手法と比較して、ファクタリングにはどのようなメリットがあるのでしょうか。

メリット①資金を即日調達できる

ファクタリングのメリットとして、資金の調達スピードが速いことが挙げられます。例えば銀行から融資を受ける場合、資料の用意や審査などで数週間かかることも珍しくありません。一方、ファクタリングの場合は最短即日での現金化も可能です。最近はオンラインで申し込みから入金まで全ての手続きが完了するサービスも増えてきており、審査にかかる時間も短縮化されています。

以上のようなメリットがあるため、ファクタリングは手元の運転資金を確保したいときや、売掛債権の回収までに時間がかかるときなどに便利です。

メリット②柔軟な審査基準が設けられている

ファクタリングは、銀行からの融資などと比べると審査基準が柔軟で、自社の経営状態に何らかの問題があっても利用できるケースが多いです。

例えば銀行融資の審査では事業内容や支払い計画などを詳しく確認されます。明確な審査基準は公開されていませんが、提出した書類(決算書、資金繰り表、見積り表など)を総合的に判断するとされており、審査基準は金利が低いゆえに厳しめです。

一方、ファクタリングは売掛債権を売却する仕組みなので、例えば自社が赤字続きだったり、債務超過に陥っていたりしても特別問題視はされません。取引先の企業の業績や信用が十分にあれば、ファクタリングを利用できる可能性はあります。銀行融資の審査に落ちてしまった場合などは、ファクタリングの利用を検討してみると良いでしょう。

メリット③保証人・担保が必要ない

ファクタリングは、原則として無保証人・無担保でも利用できます。

保証人とは、債務者が債務不履行(支払い不能)に陥った場合に、債務者に代わって債務を弁済する個人や法人のことです。保証人にもいろいろな種類がありますが、中でも連帯保証人の負う責任は非常に重いです。経営者が企業の連帯保証人になり、自己破産に陥るというケースも珍しくありません。

一方、担保は債務不履行となった場合に、換金して弁済するためのものです。不動産、定期預金、有価証券などが担保となることが多いです。

保証人や担保を用意するのはストレスにもなり得ますし、最悪の場合保証人との関係が破綻することもあります。ファクタリングの場合はあくまでも売掛債権の売却ですので、保証人や担保を用意する必要がありません。

メリット④回収義務がない

ファクタリングで売掛債権を売却した時点で、売掛金を回収する義務はなくなります。仮にファクタリングを利用して売掛債権を現金化した後に、取引先の企業が債務不履行に陥った場合、原則として損失はファクタリング会社が背負います。ファクタリングは、手数料と引き換えに、貸し倒れリスクから解放される仕組みともいえるでしょう。

ただし、ファクタリング会社によっては、契約内容に償還請求権が組み込まれていることもあります。償還請求権とは、債務者が債務を履行しないとき、元の債権者に遡って支出した費用を求められる権利のことです。償還請求権ありの契約内容になっていた場合、取引先が倒産したら、ファクタリング会社から請求が届くことになるかもしれません。

償還請求権をなしにすれば上記のようなリスクはなくなりますが、代償として手数料が高くなることも多いです。ファクタリング契約の際には、償還請求権の有無をしっかりと確認しておきましょう。

メリット⑤信用情報へ影響しない

ファクタリングを利用しても、信用情報に影響が及ぶことはありません。信用情報とは、個人または企業(法人)の借入状況、支払履歴などをまとめたものです。日本の場合、株式会社シー・アイ・シー(CIC)などの3つの「信用情報機関」が信用情報を管理しています。

銀行や消費者金融などの金融機関は、融資の申し込みがあった際に、信用情報機関を通じて個人や企業の信用情報を参照します。そして、その情報を基に融資の可否を決定します。信用情報に傷がある、すなわち過去の事故情報が記載されていた場合、原則として審査に通りません。

しかし、ファクタリングはあくまでも融資ではなく売掛債権の売買であるため、利用しても信用情報に傷が付くことがないのがメリットの一つです。

メリット⑥取引先に知られずに資金調達できる

ファクタリングには3社間ファクタリングと2社間ファクタリングがあります(両者の違いは後述します)。2社間ファクタリングは自社とファクタリング会社の2社で契約が完結する仕組みのため、売掛債権を売却したことが取引先や、それ以外の第三者に漏れることはありません。取引先や第三者に知られない方法でファクタリングを利用したい場合におすすめです。

ただし例外として、債権譲渡登記を行った場合は取引先にファクタリングの利用が知られる可能性があります。債権譲渡登記は債権を譲渡したことを公的に知らせるためのもので、ファクタリング会社によっては必須です。

もし債権譲渡登記を行った後に取引先が自らの登記簿を確認した場合、債権者が変わっていることに気付かれてしまいます。どうしても知られたくない場合は、債権譲渡登記が不要なファクタリング会社を選ぶと良いでしょう。

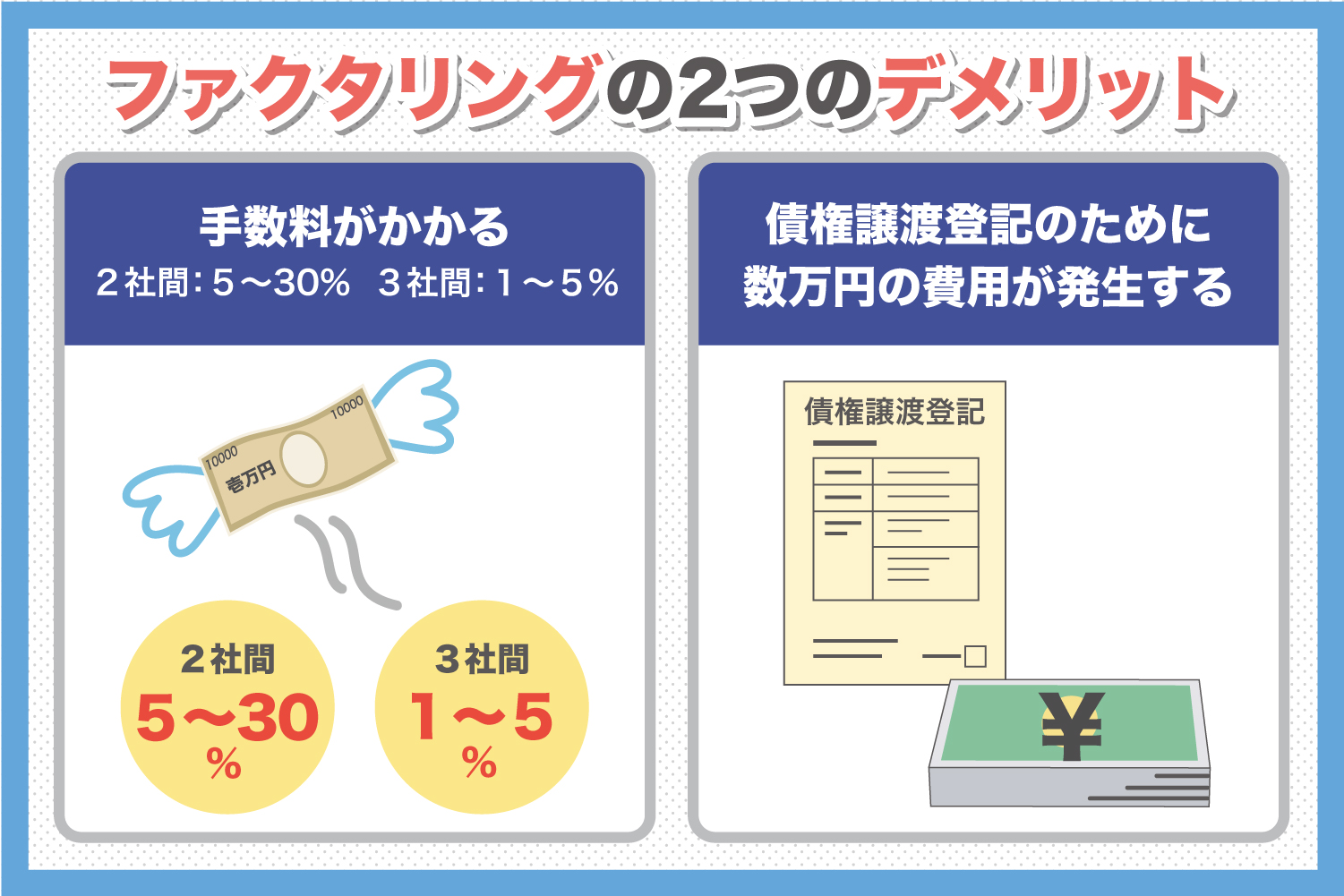

ファクタリングの2つのデメリット

これまで紹介してきた通り、ファクタリングにはさまざまなメリットがありますが、一方でデメリットもあります。企業の置かれた状況によっては、ファクタリング以外の資金調達手段を用いた方が良いこともあります。

デメリット①手数料がかかる

ファクタリングを利用する際は、債権の金額に応じた手数料をファクタリング会社に支払わなければなりません。ファクタリングを利用した後のリスクはファクタリング会社が背負うことになるため、その分の手数料がどうしてもかかるのです。

手数料は業種や年商などさまざまな要素を考慮して決められます。手数料は3社間ファクタリングと2社間ファクタリングで異なり、一般的には3社間の場合は1~5%程度、2社間の場合は5~30%程度です。基本的には、取引先の債務不履行リスクが高いほど、手数料も高くなります。手数料を低く抑えたい場合は、取引先が信頼できる企業であることなど、債権の回収リスクが低いことをアピールしたり、複数回の利用を提案したりしましょう。

デメリット②債権譲渡登記が必要な場合もある

前述の通り、ファクタリング会社の中には債権譲渡登記の手続きが必須となっている会社があります。債権譲渡登記をすると手数料や審査に有利になることもありますが、一方で手数料がかかる、2社間ファクタリングの場合でも取引先に知られる可能性があるなどのデメリットもあります。

債権譲渡登記には、費用がかかることもデメリットの一つです。一方で、債権譲渡登記によってファクタリングの手数料が下がることもあるので、ファクタリング会社を選ぶ際は、債権譲渡登記にかかる費用と手数料をよく比較することが大切です。

ファクタリングはメリットとデメリットを押さえて上手に活用しよう

前述の通り、ファクタリングにはメリットとデメリットがあります。現在保有している売掛債権をすぐに現金化できるのは大きなメリットであり、すぐに現金を必要としている場合には有用なサービスです。また審査も比較的柔軟で、担保や保証人なども必要ないことから、銀行融資などの他のサービスが利用できないときにも役立ちます。

一方でファクタリングには手数料がかかるという見逃せないデメリットもあります。手数料はファクタリング会社によって異なりますが、手数料が低い会社が必ずしも優良なサービスを提供しているとも限りません。

入金日時や償還請求権の有無、債権譲渡登記が必要か否かなどは、必ず事前に確認しておきましょう。

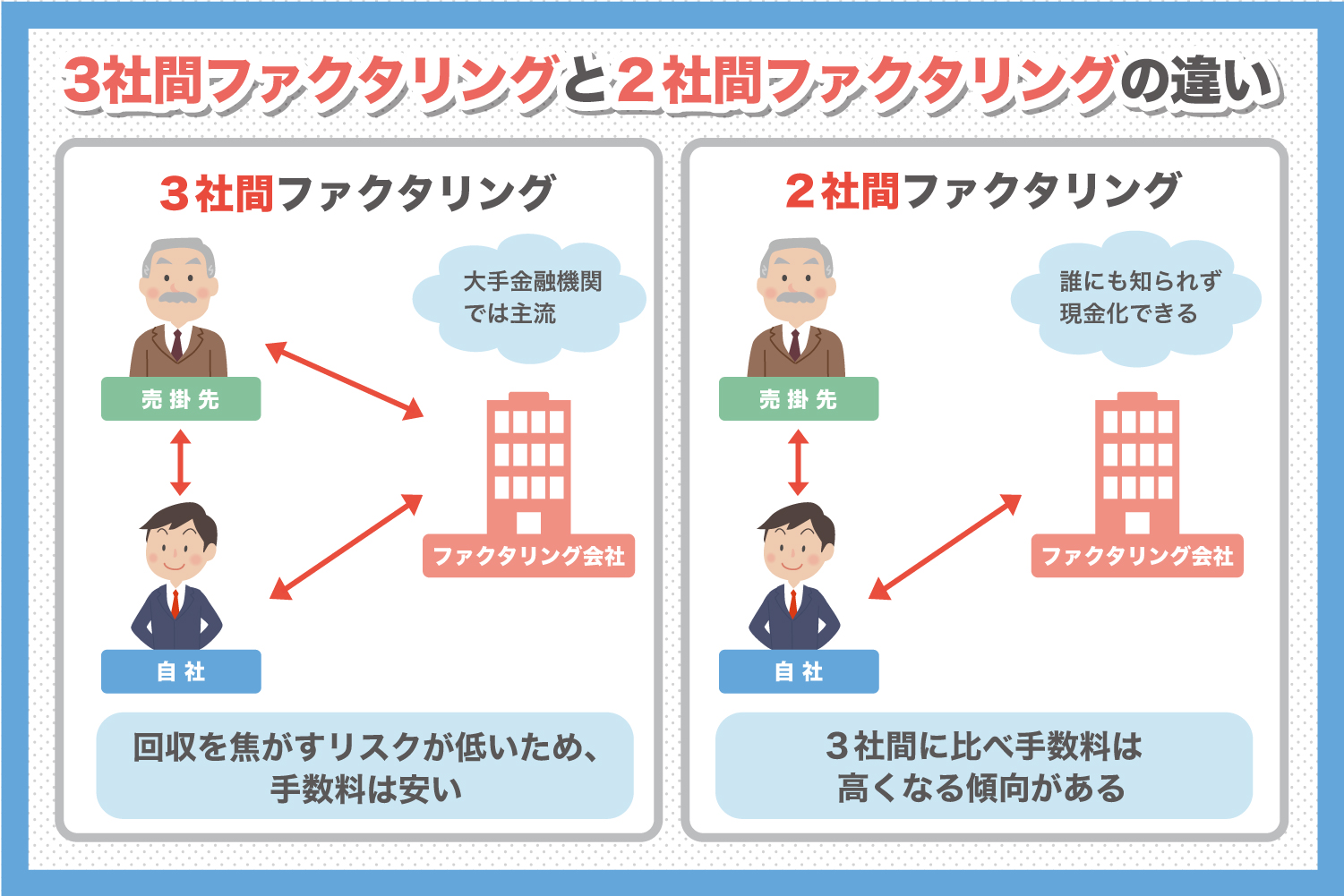

3社間ファクタリングと2社間ファクタリングとは?

先ほど少し触れた通り、ファクタリングには3社間ファクタリングと2社間ファクタリングがあり、それぞれ仕組みはもちろん、メリットやデメリットも異なります。

3社間ファクタリング

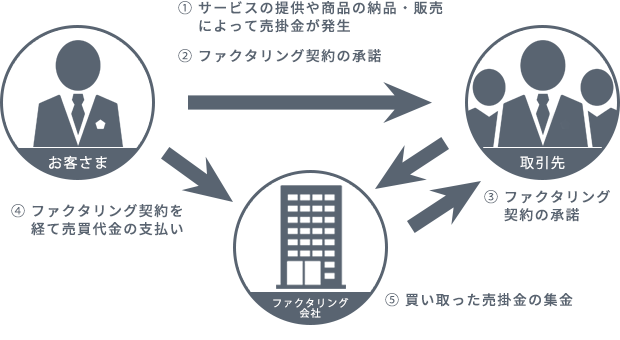

3社間ファクタリングとは、自社、ファクタリング会社、取引先の3社が合意し、契約した上で実施するファクタリングです。大まかな流れは以下の通りです。

- 自社で請求書を発行し、取引先に送付する。

- ファクタリング会社に申し込み、審査を待つ。

- 審査に通り、買取条件に同意したら、取引先に債権譲渡通知を送付して了承をもらう。

- 契約を締結し、ファクタリング会社から代金を受け取る。

- 取引先がファクタリング会社に支払いを行う。

3社間ファクタリングでは取引先に債権譲渡通知を行う必要があるため、取引先にファクタリングを利用したことが必ず知られてしまいます。場合によっては、取引先に「資金繰りが苦しいのでは?」と疑念を抱かれることになるかもしれません。利用する場合は、なぜ早急に現金が必要なのかを丁寧に説明する必要があるでしょう。

また3社による合意が必要な分、後述する2社間ファクタリングと比べると時間がかかります。急いでいる際の利用には、あまり向かないかもしれません。

一方で、ファクタリング会社の支払い回収リスクが低い分、手数料が安くなりやすいというメリットもあります。

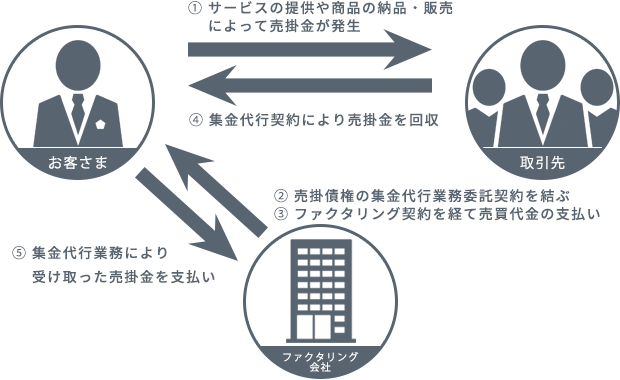

2社間ファクタリング

2社間ファクタリングとは、自社とファクタリング会社の2社が合意し、契約した上で実施するファクタリングです。大まかな流れは以下の通りです。

- 自社で請求書を発行し、取引先に送付する。

- ファクタリング会社に申し込み、審査を待つ。

- 審査に通り、買取条件に同意したら契約し、代金を受け取る。

- 売掛金の回収ができたら、ファクタリング会社に送金する。

2社間ファクタリングでは、取引先に債権譲渡通知を行わずに実施できるため、取引先に知られることなく現金を入手できます。ただし前述の通り、債権譲渡登記を行った場合は知られる可能性があります。取引先との関係が悪化しづらいのは、大きなメリットです。

一方で、2社間ファクタリングは3社間ファクタリングと比べるとファクタリング会社の背負うリスクが高いため、手数料も高くなる傾向があります。最近は手数料の低い2社間ファクタリングを提供するファクタリング会社も増えてきていますが、手数料の安さの裏にずさんなサービスが隠れている可能性もある点には注意が必要です。

ファクタリングの契約に必要な書類

ファクタリングの審査を受けるに当たっては、必要な書類を提出しなければなりません。必要書類はファクタリング会社によって異なりますが、以下の書類はほぼ必須となっています。

売掛債権の内容を確認できる書類

ファクタリングは売掛債権を買い取ってもらうサービスですので、利用の際は売掛債権が確かに存在することを証明しなければいけません。売掛債権がいくら発生しているのか、期日はいつになっているのかが確かに分かるものを用意しましょう。

基本的には「請求書」があれば問題ありません。売掛債権の存在、金額、期日などが記されたものを用意しましょう。請求書を万が一紛失してしまった場合は、早急に再発行しましょう。

また取引先企業が発行した「発注書」や「基本契約書」などがある場合は、そちらも合わせて用意しましょう。発注書は取引先自らが発行した書類ですので、自社が発行した請求書しかない場合よりも信頼度が一段上がります。

請求書がどうしても用意できない場合でも、他の書類が複数あれば審査に通る可能性はあります。準備できる書類が複数ある場合は、全て用意しましょう。

法人や事業に関する説明書類

法人や事業に関する説明書類の役割を果たすのが、「商業登記簿謄本」です。商業登記簿謄本は、会社に関するさまざまな基本情報が掲載された書類です。具体的には会社の所在地、社名、設立年月日、役員の氏名および役職などが記載されています。商業登記簿謄本を提出すれば、会社がペーパーカンパニー(書類上存在しているものの、事業の実態がない会社)でないことを証明できます。

商業登記簿謄本は、最寄りの法務局で取得します。法務局は出張所も含めて、一つの都道府県にいくつか存在します。営業時間は平日の8時30分~17時15分です。

取得方法は「窓口申請」「郵送申請」「オンライン申請」があり、郵送やオンラインを選べば法務局に直接行くことなく入手できますが、少し時間がかかります。窓口の場合は、即日発行が可能です。交付申請書は法務局にも設置されていますが、あらかじめ法務局のホームページからダウンロード・印刷して書いておくと時間を取られずに済みます。

なおファクタリングを利用する場合は、原則として発行から3カ月以内に取得した商業登記簿謄本が必要になります。古いものしか手元にない場合は、再取得しましょう。

会社の業績を確認できる書類

ファクタリング会社によっては、自社の業績を確認できる「決算申告書」の提出が求められることがあります。決算申告書は、事業年度ごとの自社の業績が確認できるもので、具体的には以下の書類が該当します。

- 貸借対照表:企業の業績、保有する資産、純資産、負債をまとめたもの

- 損益計算書:会社の事業年度ごとの利益や損失を計算したもの

- キャッシュ・フロー計算書:手元にある現金の額を把握するためのもの

- 株主資本等変動計算書:株主資本の変動をまとめたもの

- 個別注記表:各書類の注記事項をまとめたもの

ファクタリング会社は、提出された決算申告書を元に、売掛債権が実際に存在することや、売上規模を把握します。

基本的には、直近の3期分の決算書を提出すれば良いとするケースが多いです。ただし設立から間もない企業の場合、3期分の決算申告書が存在しないこともあります。その際は他の書類で代替できないか、ファクタリング会社に問い合わせてみましょう。

ファクタリング会社の種類ごとの審査難易度

ファクタリング会社は大きく、以下の3種類に分類できます。

- メガバンク、地方銀行、信金などの銀行系

- カード会社などの貸金業者系

- ファクタリングを専門とする独立系

もちろん例外はありますが、基本的に審査難易度は銀行系が高く、次いで貸金業者系、最後が独立系となっています。一方で手数料は独立系が高く、ついで貸金業者系、銀行系と続きます。手数料を安くしたいならば、厳しい審査に通らなければいけません。

その他、銀行系ファクタリングの特徴として、資金力のある銀行が出資しているため、大型の売掛債権にも対応してもらいやすいことが挙げられます。貸金業者系や独立系は売掛債権の上限が低めに設定されていることが多いですが、銀行系は大型債権でも対応してもらいやすいです。

一方、ノンバンク系は、審査スピードが比較的早く、ファクタリング以外のサービスも提供しているケースが多いことが特徴です。経営コンサルティングなどのサービスを受けたい場合は、利用も視野に入れた方が良いでしょう。

独立系はサービスが少なく、手数料も高めに設定されていますが、その分審査が早く、場合によっては即日融資が受けられることもあります。銀行系と比べると少額の売掛債権でも対応してもらえるケースが多いので、法人はもちろん個人事業主などにも利用されています。

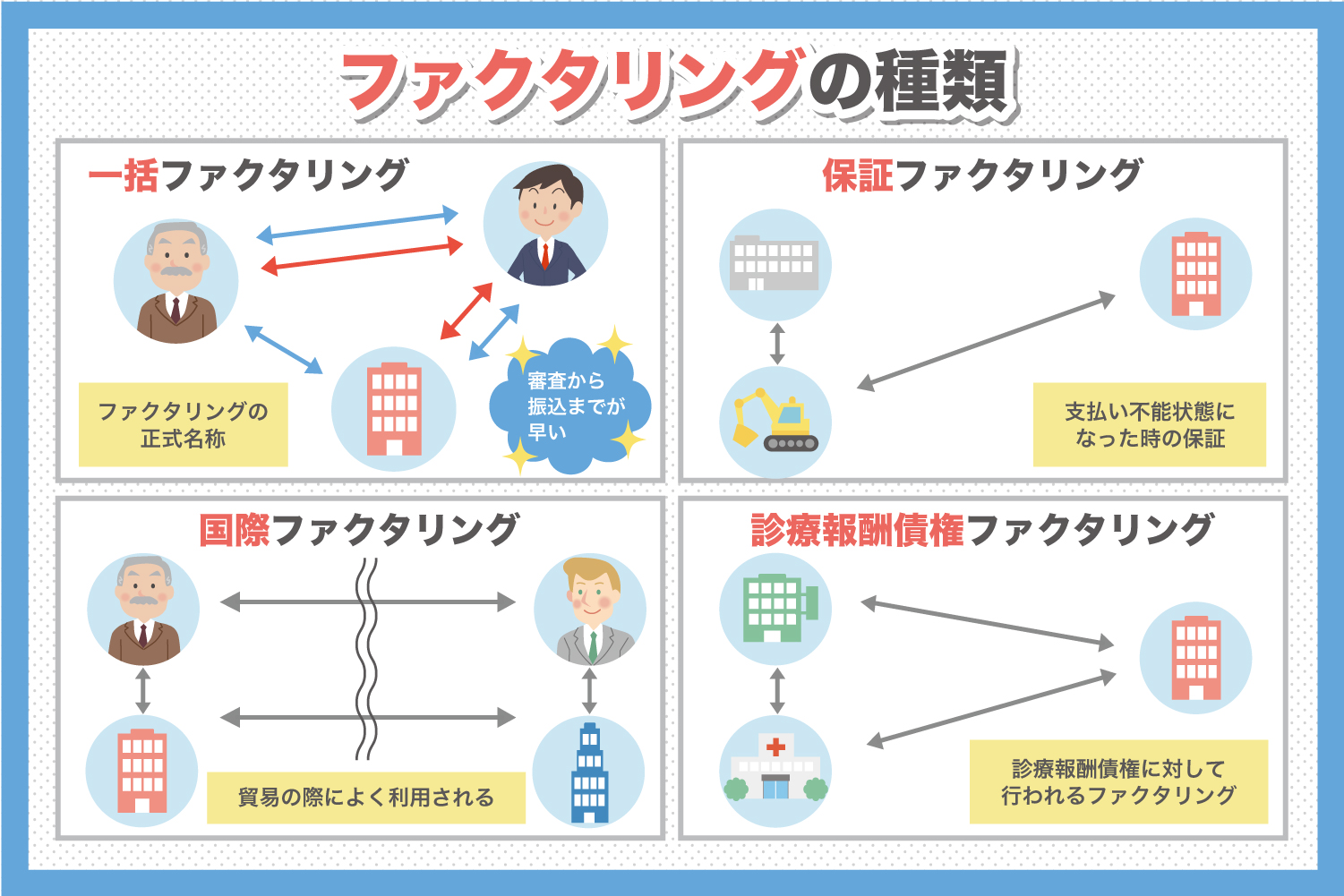

ファクタリングの種類

ここではファクタリングの中でも特に特徴的な「一括ファクタリング」「保証ファクタリング」「国際ファクタリング」「診療報酬債権ファクタリング」の4つを解説いたします。

種類①一括ファクタリング

一括ファクタリングは、従来の手形支払いに代わる新しい決済システムです。

手形支払いでは通常、振出人(買い手)が、支払いをする約束を交わした証書=「手形」を発行します。期日が来たら、振出人の当座預金から手形に記載された金額が引き落とされます。受取人(売り手)は期日になったら銀行に手形を持ち込み、お金を受け取って完了です。

手形支払いの仕組みはさまざまなメリットがある一方で、振出人は銀行の審査を受け、手形の発行に時間をかけなければならないというデメリットがあります。また受取人は、不渡りのリスクを抱えることになります。一括ファクタリングは、そのようなデメリットをなくすためのものです。

一括ファクタリングの大まかな仕組みは通常の3社間ファクタリングに近く、自社が売掛債権をファクタリング会社に譲渡し、ファクタリング会社は手数料を差し引いた金額を自社に支払います。その後に、ファクタリング会社は売掛債権を行使して取引先から売掛金を受け取ります。

手形の管理が不要になり、また不渡りのリスクもなくなるのが大きなメリットです。

通常のファクタリングとの違いは、実施主体です。通常のファクタリングは債権を持つ側が主体となって実施しますが、一括ファクタリングは債務を負う側が実施します。債権を持っている側が一括ファクタリングを利用したいと申し出ても、債務を負う側が拒否すれば成立しません。

種類②保証ファクタリング

先ほども少し触れましたが、保証ファクタリングとは、手数料と引き換えに売掛債権の回収を保証するサービスです。

売掛債権を必ず回収できる保証はどこにもありません。もちろん大半の売掛債権は回収できるでしょうが、万が一取引先が倒産してしまった場合、売掛債権がそのまま損失となってしまい、経営に大きな痛手を被ることになります。

保証ファクタリングは、このようなリスクに備えるものです。保証ファクタリングを利用すれば、万が一売掛金が回収できなくなった場合、ファクタリング会社から手数料を差し引いた金額を受け取れます。

また保証ファクタリングには、与信管理業務を効率化する効果もあります。ファクタリング会社は取引先の支払い能力が欠如していると判断した場合、サービスの利用を断ります。自社にとって、利用を断られてしまうこと自体はデメリットですが、自社の人材を使うことなく取引先の信用力を図れるのはメリットともいえます。原則として保証ファクタリングを利用したことは取引先に知られないので、関係悪化のリスクも小さいです。

種類③国際ファクタリング

国際ファクタリングとは、海外企業との取引を対象としたファクタリングです。一般的なファクタリングサービスは国内企業同士の取引を想定して作られていますが、業種によっては頻繁に海外取引をすることもあります。海外取引をするときに便利なのが国際ファクタリングです。

自社が国際ファクタリングを利用する場合、まずは通常と同じように国内のファクタリング会社に対してファクタリングを申し込みます。申し込みを受けた国内のファクタリング会社は、提携している海外のファクタリング会社に保証の引受を打診します。

海外のファクタリング会社は取引先の審査を行い、受託通知を行います。自社は国際ファクタリングの利用を取引先に通知し、了承を得られたら契約を締結します。

取引先は期日が来たら海外のファクタリング会社に対して支払いを行い、海外のファクタリング業者は受け取ったお金を日本の銀行に送金します。

国際ファクタリングの利用に当たっては、信用調査費や保証料などがかかります。

種類④診療報酬債権ファクタリング

診療報酬債権ファクタリングとは、診療報酬債権を対象としたファクタリングです。診療報酬債権とは、医療機関が被保険者や扶養者の保険診療を行った際に、医療機関が社会保険診療報酬基金(社保)や国民健康保険団体連合(国保)などから支払いを受ける権利のことです。

一般的な保険診療の自己負担割合は3割です。医療機関は残りの7割を社保や国保などに請求します。しかし診療を行ってから実際に診療報酬が支払われるまでには2カ月程度かかるため、医療機関によっては一時的に資金繰りが悪化します。このような事態を防ぐのが、診療報酬債権ファクタリングです。

診療報酬債権ファクタリングは通常、3社間ファクタリングと同様の仕組みで行われます。ただし、医療機関の取引先は民間企業ではなく社保や国保などの公共団体なので、取引先から同意を得る必要はなく、関係悪化を気にする必要もありません。

医療機関を新設したばかりで資金量が不十分な場合や、キャッシュフローを改善したい場合は、診療報酬債権ファクタリングの利用を検討してみましょう。

中小企業のファクタリング

信用力が高く低金利で銀行からの融資を受けられる大企業と違い、中小企業の資金調達方法は手段が限られています。中小企業の資金調達方法には、以下のようなものがあります。

中小企業の資金調達方法

中小企業でも、銀行や信用金庫などの借り入れができることはあります。しかし中小企業は大企業に比べて信用力が低いので、融資を受けられなかったり、借入額が希望よりも少額になったりすることもあるかもしれません。

中小企業の場合、日本政策金融公庫からの借入は有力な手段となります。中小企業や創業したばかりの企業でも、比較的低い金利で借りられるのが特徴です。一方で、審査が厳しいというデメリットもあります。

また補助金や助成金の利用も考えられます。融資ではないため、支払いの義務がないのが大きなメリットです。ただし、補助金や助成金を受け取るためには、補助の目的にあった事業を行わなければなりません。また事業完了後に受け取ることになるため、資金繰りには通常利用できません。

売掛債権があれば、ファクタリングを資金調達の手段として活用するのも一つの方法です。ただし以下のような悩みを抱えてしまう可能性があります。

中小企業ファクタリングのよくある悩み

中小企業がファクタリングを利用する際の悩みとして、ファクタリング会社選びが難しい点が挙げられます。ファクタリング会社は、必ず健全に運営されているとは限りません。資金繰りが苦しいという弱みに付け込んで、詐欺を働こうとしている悪徳業者も存在しています。

金融庁はホームページの中で、ファクタリングを装った高金利の貸付けを行うヤミ金融業者の存在が確認されていると注意喚起を行っています。ファクタリングとして行われる取引であっても、経済的に貸し付けと同様の機能を有していると思われるようなものは、貸金業に該当する恐れがある旨も呼びかけています(※)。

例えば審査なしを掲げていたり、手数料が相場から大きく乖離していたり、ファクタリングではなく融資を進めてきたりする場合は、悪徳業者の可能性があるでしょう。余計なリスクを避けるためにも、信頼できるファクタリング会社と契約をしてください。

※参考:金融庁.「ファクタリングの利用に関する注意喚起:金融庁」.ファクタリング会社を選ぶときに気を付けること

前述の通り、ファクタリング会社の中には悪徳業者も混じっています。数多くのファクタリング会社の中から、優良なファクタリング会社を見つけるためにはどうすれば良いのでしょうか。完全に見極めるのは難しいですが、ホームページや実際に会った社員の態度、挙動などからある程度は判断できます。

注意①直接会いたがらない

ファクタリング会社は、顧客企業の責任者が信頼できるかどうかを重視するため、事前に面談を行う会社が少なからず存在します。逆にいえば、特別な理由もなく面談を行わないファクタリング会社は、悪徳業者である可能性があります。

ただし最近は面談を行わず、オンラインの書類提出のみで申し込み可能としている優良ファクタリング会社も存在します。面談を行うファクタリング会社はある程度信頼できると考えて良いですが、面談を行わない業者であっても信頼できる可能性があるので、他のポイントも考慮して悪徳業者かどうかを判断しましょう。

注意②住所が不明・曖昧

優良ファクタリング会社は通常、自社のホームページに本社の住所を記載しています。ホームページがない、もしくはあっても住所の記載がない業者の利用は避けた方が良いでしょう。

ただし住所が掲載されているからといって、必ずしも安心できるわけでもありません。住所がでたらめだったり、バーチャルオフィスだったりする可能性は否定できないからです。確認したい場合は、住所をそのままコピーし、検索エンジンで調べてみましょう。バーチャルオフィスやマンションの一室などが出てきたり、そもそも何も出てこなかったりした場合、その業者の利用は避けた方が無難です。

注意③携帯電話対応がメイン

ファクタリング会社のホームページに03や0120、045などから始まる固定電話番号が記載されているからといって、必ず信頼できるとは限りません。電話転送サービスや固定電話番号取得サービスなどを使えば、スマートフォンだけでも固定電話番号を取得できるからです。

ただしこれらのサービスは初期導入費用こそ低いものの、通話料が高くなりやすいという欠点があります。そのため、悪徳業者は最初だけ固定電話番号で受け付けて、残りのやり取りはスマートフォンで済ませようとすることが多いです。

今後のやり取りはスマートフォンの番号で、と特別な理由もなく業者から持ちかけられた場合は、警戒した方が良いかもしれません。

注意④口座情報から判断

悪徳業者は設立から間もなかったり、実態ある事業を行っていなかったりすることがあるため、会社としての銀行口座を持っていないことも珍しくありません。

代わりに個人用の口座や、他者から買い取った口座を使っていることが多いですが、その場合口座名義と会社名が一致しないのですぐに分かります。納得できる理由もなく、口座名義と会社名が全く異なっていた場合は、警戒した方が良いでしょう。

また銀行によって審査難易度は異なります。インターネット専業銀行は比較的審査難易度がゆるく、悪徳業者でも銀行口座が作れてしまうこともあります。確実に優良業者を見つけたい場合は、審査が厳しいとされているメガバンクや大手地銀などの口座を持っているファクタリング会社を選ぶと良いでしょう。

注意⑤事前の評判確認

インターネット上にはさまざまな企業の評判が投稿されています。信頼できるものもあれば、できないものもあります。ファクタリング会社を利用する際は、まず「会社名+評判」などのワードで検索してみると良いでしょう。あまりにも悪評ばかりという場合は、避けた方が良いかもしれません。

また「ファクタリング+おすすめ」などのワードで検索すると、「おすすめのファクタリング会社◯◯選!」といった内容の記事がヒットすることがあります。これらの記事は参考になる面もありますが、信頼性に欠けるものも少なくありません。特定の会社を勧めるためだけに、ランキングの体裁を取っている可能性があります。

企業や社団法人などの信頼できる機関が運営しているか、誰が書いた記事か明らかになっているかなどを確認してから読むと良いでしょう。

悪質なファクタリング会社に注意

大多数のファクタリング会社は法令に基づき健全に運営されていますが、残念ながら中には法令遵守意識がない悪徳業者も存在します。ファクタリング会社を起業するに当たって必要な許可や資格、免許などは存在しておらず、無許可で参入できるため、どうしても一定数悪徳業者が混じってしまうのです。

悪徳業者のほとんどは、ファクタリング会社を装い、融資を行っています。このようなサービスを偽装ファクタリングといいます。本来ファクタリングは売掛債権の売買であり、融資ではありません。しかし悪徳業者はファクタリングを掲げながら、実際には売掛債権を買い取らず、「ファクタリングよりもお得にお金を用意する方法がありますよ」などとそそのかし、違法な金利で融資を行うのです。無登録で貸金業を行うのは貸金業法違反、法律で定められた上限以上の金利を取るのは出資法違反です。

一方で、ファクタリングは行っているものの、条件が極めて悪いタイプの悪徳業者も存在しています。例えばファクタリング手数料が相場よりも著しく高い、入金が遅い、もしくはそもそも行われないなど、質の悪いサービスが特徴です。また契約書などが存在しないケースもあります。

このタイプの悪徳業者は、「審査なし」などの、現金不足に困っている会社が飛び付きたくなるような宣伝をしていることが多いです。審査が比較的簡単な優良ファクタリング会社はあっても、審査自体が存在しない優良ファクタリング会社はまず存在できません。こうした文句には注意が必要です。

詐欺会社の周到な5つの手口

詐欺的なファクタリング会社を見つける方法はいくつかあります。以下に紹介する5つの手口を抑えておけば、悪徳業者に当たる可能性はぐっと低くなるでしょう。

手口①甘い言葉で勧誘

悪徳業者の大半は、優良ファクタリング会社がとても提供できないような格安手数料を提示してくることがあります。例えば手数料が1%未満とうたっているようなファクタリング会社は、悪徳業者である可能性が高いでしょう。

ファクタリング会社は、ファクタリングで購入した売掛債権が回収できなくなるリスクと、回収するためのコストを負います。にもかかわらず、ファクタリング手数料が1%でサービスを提供できることはほぼないでしょう。つまり、手数料が安いという言葉自体がそもそも嘘なのです。

手元に資金がないと甘い言葉についつい誘われてしまいがちですが、実際には多額の費用を請求される可能性があるので注意しましょう。

手口②審査で手数料積み増し

前述の通り悪徳業者は手数料をかなり低く設定していることが多いですが、このような業者に申し込むとどのようなことが起こるのでしょうか。通常のファクタリング会社は信用情報機関の情報にアクセスし、取引先の支払い能力を検査しますが、悪徳業者の場合はもちろん適切な審査は行わず、きちんとした審査を行っているフリをします。

そして、いかにも正当な審査をしたかのような口ぶりで審査結果を報告し、「手数料を多く払ってもらえればサービスが利用できます」などと交渉してくることでしょう。このとき提示される手数料は、一般的なものよりも高く、それでいてギリギリ相場上限に収まるものが多いです。一応相場内であることは確かなので、利用する方は「仕方ないか」と受け入れてしまいがちです。

手口③入金は半額以下!?

悪徳業者と契約しようとすると、手続きの中でさまざまな名目で費用を要求してきます。「保証料」「手付金」など、もっともらしい名目が付いていますが、実際には保証料を払ったところで保証が受けられるわけでもなく、ただ手取り金額が減るだけです。売掛債権を売却したのに、実際に入金された金額は債権の半額以下だった……などという話もあります。後出しでいろいろな手数料を取ろうとする業者は避けましょう。

手口④ジャンプの無限ループ

偽装ファクタリングを行う悪徳業者は、「ジャンプ」を提案してくることがままあります。ジャンプとは簡単にいえば、利息だけ払えば元金(売掛債権)の支払いをあと回し(分割払い)にできるシステムのことです。一見すると良心的なシステムに見えますが、実は悪徳業者の常套手段です。ジャンプを利用するたびに利息がかかり、しかも元金は元のままのため、支払総額がどんどん増えていきます。

そもそも、健全なファクタリング会社が分割払いを認めることはほとんどありません。分割払いを認めると未払いの元金に対して利息が発生し、実質的な融資と見なされてしまうからです。ファクタリング会社の中には貸金業登録をしていない会社も多く、登録していなければ貸金業法に抵触してしまいます。健全なファクタリング会社なら、そのような大きなリスクを取ってまで利息を得ようとはしないはずです。

手口⑤容赦ない脅し

偽装ファクタリングを行う悪徳業者は最初のうちはそれなりに紳士的な態度で接してきますが、支払いが遅れると徐々にその本性を現してきます。通常、ファクタリングに保証人は不要です。しかし偽装ファクタリングの場合は保証人が設定されることがあり、支払いが滞ると、保証人にまで執拗な取り立ての手が及ぶ可能性が高いです。

また近所に迷惑行為をされたり、悪評をインターネットに流されたりするなどのリスクもあります。最悪、従業員からの信頼も失って大量退職につながる可能性もあります。このようなリスクがあるため、悪徳業者との契約は避けましょう。

ファクタリングとそれ以外の資金調達の違い

企業の資金調達方法はファクタリングに限りません。たとえ売掛債権が存在していても、常にファクタリングを選ぶことが最善とは限りません。ここからはファクタリングとそれ以外の資金調達の違いやメリット、デメリットを解説いたします。

銀行融資

企業の資金調達手段の中でも、メジャーな選択肢の一つが銀行融資です。銀行融資のメリットは、金利が低いことです。金利は銀行や企業の経営状態にも左右されますが、通常はファクタリングの手数料よりも低く設定されます。

また保有している売掛債権以上の金額を融資してもらえる可能性があるのもメリットです。新しい事業に挑戦するためにある程度まとまった金額が必要なときは、ファクタリングよりも銀行融資を利用すべきかもしれません。

一方で、銀行融資は審査が厳しく、中小企業には利用しづらいというデメリットもあります。ファクタリングでは自社の経営状態はあまり審査に影響を与えないことが多いですが、銀行融資の場合は自社の売上、利益、資産状況などを逐一チェックされます。また審査期間も長いので、運転資金がすぐに欲しい場合にもあまり向きません。

社債発行

社債は、企業が資金を調達するために発行する債券です。企業は社債を発行して投資家から資金を集めます。そして償還日までに決められた利息を支払い、償還日が来たら元本を支払います。

社債を発行するメリットとして、経営に介入されないことが挙げられます。株式を発行すると経営権が株主に移行しますが、社債はあくまでも利息や元本の支払いを約束した有価証券ですので、投資家に経営を左右されることがありません。支払い期間や利息なども企業側が設定できるため、銀行融資と比べて自由度が高いこともメリットです。

一方で、社債を買ってくれる投資家が現れない場合は、そもそも資金を調達できないというデメリットもあります。起業したての中小企業の場合、そもそも名を知られていないことが多いため、投資家を一定数集めるのも大変です。またファクタリングと比べると、資金が手元に届くまでの時間がかかります。

クラウドファンディング

クラウドファンディングとは、企業や個人がプロジェクトを立ち上げ、理念やビジネスモデルに賛同した人から資金を集める仕組みです。クラウドファンディングには支払いの必要がない「寄付型」、支払いの必要がある「融資型」、お金を出してくれた人に対して商品やサービスを提供する「購入型」などがあります。

寄付型の場合、そもそも支払いの義務がないのが大きなメリットです。購入型の場合でもお金を返す必要はなく、商品やサービスを返せば良いため、資金繰りを大きく改善したいときに役立ちます。

デメリットは、投資家にお金を払ってもらう動機が必要なことです。社会貢献になったり、利益率が旧来のビジネスと比べて高かったりするなど、何らかのアピールポイントがないと、十分に資金を集められません。緊急で資金を集めたいときには、ファクタリングの方が適しています。

政府の助成金や補助金

助成金・補助金は、国や地方自治体が、企業のさまざまな活動を支援するために提供する資金です。助成金は主に雇用安定や職場改善、補助金は特定産業の成長促進や地方創生などを目的としています。

助成金・補助金を利用するメリットとして、支払いが不要なことが挙げられます。ファクタリングと違い、何らかの資産を売却するわけでもないため、純粋に企業の純資産が増えます。中小企業にとっては、特に有用な仕組みです。

一方で、支給までに時間がかかり、手続きが複雑なことは大きなデメリットです。たとえ審査に通っても、事後報告などが求められることもあります。視点を変えれば、助成金・補助金の審査に通った事実はそれ自体がステータスになります。

また助成金・補助金は原則後払いなので、まずは企業が自ら事業などにお金を払い、その後で請求する必要があります。緊急時の利用には適していないので、すぐにお金が必要な場合はファクタリングを優先しましょう。

ビジネスローン

ビジネスローンとは、名前の通りビジネス向けのローンです。銀行、信用金庫、クレジットカード会社、消費者金融、信販会社などが提供しています。お金を借りるという意味では銀行融資と似ています。

ビジネスローンのメリットは、銀行融資と比べて審査が比較的簡単で、期間も短いことです。ファクタリングほど早くはありませんが、比較的中小企業でも緊急時に使いやすい仕組みです。

一方で、デメリットとしては金利が銀行融資と比べると高めなことが挙げられます。売掛債権を保有している場合は、ファクタリングを優先した方が良いかもしれません。

売掛金担保融資(ABL)

売掛金担保融資とは、文字通り売掛金(売掛債権)を担保にした融資制度です。銀行やノンバンクなどが提供しています。

売掛債権が必要な点はファクタリングと似ていますが、ファクタリングは「売掛債権を売却する」ものであるのに対して、売掛金担保融資は「売掛債権を担保にお金を借りる」ものです。

売掛金担保融資のメリットとして、比較的スピーディに利用できることが挙げられます。売掛債権という担保があるため、審査はそこまで難しくありません。資金繰りを改善したい場合には有用です。一方で、融資額や利率などが希望通りにならない可能性もあるため、注意が必要です。

なお売掛金担保担融資自体は正当な資金調達方法の一つですが、世の中にはファクタリングを装って売掛金保融資を持ちかけてくる悪徳業者も存在しているため気を付けましょう。

ファクタリングに関するよくある質問

最後に、ファクタリングに関するご質問に対して、まとめて回答いたします。

ファクタリングは違法?

ファクタリングの仕組み自体には、全く違法性はありません。売掛金を有償で譲渡することは合法であり、健全な業者の下で正しく利用すれば、ビジネスにもプラスの影響を与えることでしょう。

にもかかわらず、ファクタリングが怪しい、違法なのではないかと思われがちな理由は、ファクタリング会社を装った違法な貸金業を行う悪徳業者が悪目立ちしているためです。悪徳業者は表向きファクタリング会社を装いつつ、企業に対して債権を担保とした違法な融資を行っています。前述の通り債権を担保とした融資を行うためには貸金業者の登録が必要ですが、悪徳業者は登録などしていません。こうした悪徳業者には十分に注意を払いましょう。

ファクタリングはなぜ「やばい」といわれるの?

ファクタリングは合法な資金調達方法ですが、しばしば「やばい」「危ない」といわれることがあります。一体なぜでしょうか。

大きな原因として、ファクタリング会社は免許や許可がなくても開業できることが挙げられます。消費者金融やクレジットカード会社の場合、開業に当たっては貸金業登録が必要です。登録の際は、例えば以下のような条件を満たす必要があります。

- 営業所や事務所を設置し、固定電話を契約している

- 貸金業務取扱主任者を設置している

- 純資産が5000万円以上ある

- 役員に貸付業務の経験者が1人以上いる

一方でファクタリング会社は貸金業者ではないので、貸金業登録も不要です。誰でも気軽に開業できるため、どうしても怪しい業者も紛れ込んでしまうのです。

また貸金業には金利の制限がありますが、ファクタリングには手数料や買取金額を規制する法律がありません。そのため法外な手数料を取られるリスクがあります。

給与ファクタリングとは?

給与ファクタリングとは、個人の給与を債権とするファクタリングです。給与ファクタリング会社に給与債権を買い取ってもらい、手数料を差し引いた金額を受け取ります。

給与ファクタリングは貸金業に該当します。登録業者が給与ファクタリングを行うのは合法ですが、非登録業者が行うのは違法です。非登録業者を利用すると、年利数百%以上に相当する手数料を支払わされたり、悪質な取り立てが来たりする可能性があります。たとえ登録業者であっても手数料は高く、繰り返し利用すると生活そのものが破綻する可能性が高いです。

以上のような理由から、登録業者であっても給与ファクタリングの利用はおすすめできません。給料日前に資金が必要な場合は、キャッシングなど別の手段を考えた方が良いでしょう。

まとめ

売掛債権を買い取ってもらうファクタリングサービスは、リスクもありますが、上手に使えば新たな債務を増やすことなく手元資金を調達できる便利な手段です。

ファクタリングを利用する上で大切なのがファクタリング会社選びですが、Mentor Capitalは法律を遵守しており、迅速に売掛債権を買い取っています。業種にもよりますが、審査通過率は92%です(2024年9月22日時点)。

審査申し込みはオンラインでできるため手間もかかりません。手元の売掛債権がいくらで売れるかすぐに確認できますので、まずはぜひお問い合わせください。