売掛金とは?意味や仕訳方法、メリット・デメリットを解説

最終更新日:2023年03月30日

商品を買ったりサービスを利用したりする際にはお金のやり取りが発生しますが、このお金のやり取りにはいろいろなバリエーションが存在します。

もっとも分かりやすいのは現金払いです。そのほかにもクレジットカードでの支払いなどがあり、そういった方法のひとつとして「売掛金」を用いる方法もあります。

本記事では、売掛金とは何かについて説明するとともに、売掛金の仕訳方法やメリット・デメリットなどについて解説します。

Table of Contents

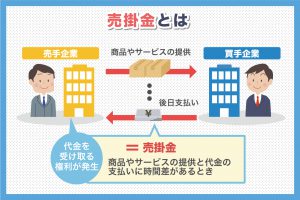

売掛金とは商品やサービスの代金を受け取ることができる権利

売掛金とは、販売した商品や提供したサービスに対しての代金を受け取ることができる権利です。または、まだ回収できていない代金そのもののことを指します。

例えば 、飲食店で食事をしたりアパレルショップで服を買ったりする場合、通常は商品の受け取りと代金の支払いが同時に行われます。

しかし、主にBtoBの取引においては、商品やサービスの提供と代金の支払いに時間差が発生することも多々あります。

一般的な感覚で言うと「ツケ」に近いでしょう。この「ツケ」こそがまさに売掛金なのです。

売掛金と買掛金の違い

売掛金とよく似た概念に買掛金がありますが、売掛金と買掛金は真逆の概念であると考えると分かりやすいでしょう。

例えば 、業者Aが業者Bに対して商品を納品して、その代金をまだ支払ってもらっていない場合、代金は売掛金という扱いになります。同じ取引を業者Bの立場から考えると、業者Bは商品を納品してもらったものの、まだその代金を支払っていないことになります。

このように、商品やサービスの提供を受けたうえでまだその対価を支払っていないような場合、後に支払う義務がある代金のことを買掛金と言うのです。

そのため、ある取引で売掛金が生じた場合は、必ず買掛金も生じることになります。

売掛金と未収金の違い

売掛金と似たような概念には、「未収金」というものもあります。

売掛金の意味から考えると、未収金も同じような意味になるはずです。なおかつ、両者とも会社にとっての債権(代金を回収できる権利)であることは間違いありません。

両者の違いは、債権がどのようにして発生したかに由来しています。

売掛金が事業や営業活動による売上によって発生しているものなのに対して、未収金は営業外の取引で発生したものです。

会社が所有している不動産や有価証券などを売却し、その代金がまだ振り込まれていない場合などは、売掛金ではなく未収金として処理しなければなりません。

売掛金の仕訳方法

会社のお金に動きがあった場合にはその仕訳を行う必要がありますが、売掛金は取引を行うタイミングと実際にお金が入ってくるタイミングにラグがあるので、仕訳を行う際にはその点にも注意しておかなければなりません。

以下では売掛金の仕訳方法について、いくつか例を挙げながら紹介します。

仕訳例①

まずはもっともオーソドックスな例として、売掛金を計上して後にその代金が振り込まれたという場合を考えます。

この取引は、以下のように2つの工程に分けて考えることができます。

1.取引先に商品を販売

2.取引先から代金が入金

代金を20万円としたときの1と2それぞれの仕訳方法は、以下のようになります。

1. 取引先に商品を販売

| 借方 | 貸方 | ||

| 売掛金 | 200,000 | 売上 | 200,000 |

2. 取引先から代金が入金

| 借方 | 貸方 | ||

| 普通預金 | 200,000 | 売掛金 | 200,000 |

仕訳例②

取引先との取引において買掛金が発生している場合、売掛金を買掛金と相殺することもあります。

売掛金と買掛金の額がちょうど同じ場合は両者を相殺させるだけで済みますが、そうではない場合はどちらかが別途支払いを行う必要があります。なお、その際の支払いには約束手形などを用いるケースが多いです。

「取引先に対する100万円の売掛金を同社に対する80万円の買掛金と相殺し、差額の20万円に関しては約束手形で支払ってもらった」という場合の仕訳は、以下の通りです。

| 借方 | 貸方 | ||

| 買掛金 | 800,000 | 売掛金 | 1,000,000 |

| 約束手形 | 200,000 | ||

仕訳例③

取引の代金のうち、一部を現金で支払ってもらって、残りは後日支払ってもらうというようなケースもあります。

「取引で発生した50万円のうち、10万円を現金で支払ってもらって残りの40万円を後日支払ってもらうことにした」という場合の仕訳は、以下の通りです。

| 借方 | 貸方 | ||

| 現金 | 100,000 | 売掛金 | 500,000 |

| 約束手形 | 400,000 | ||

売掛金のメリット・デメリット

売掛金は企業間の取引においては当たり前のように発生しているものであり、経理担当者であれば、売掛金という勘定科目を見ない日はないと言ってもよいかもしれません。

しかし、商習慣として当たり前のように認知されている売掛金だからこそ、そのメリットやデメリットについては、きちんと把握しておく必要があります。

以下では、売掛金のメリットやデメリットについて説明します。

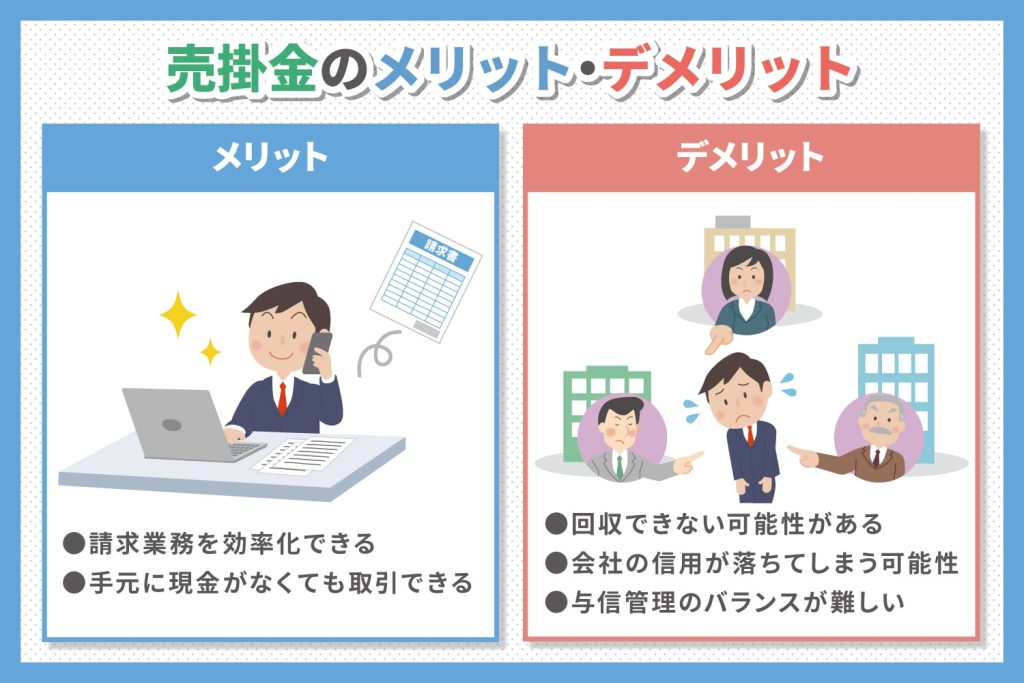

売掛金のメリット

売掛金の主なメリットは、以下の2つです。

● 請求業務を効率化できる

● 手元に現金がなくても取引できる

売掛金のメリットとしてまず挙げられるのは、請求業務を効率化できるということです。

月に何度も行われるような取引の場合、その都度請求書を発行しているとかなりの手間になってしまいます。

売掛金を利用することで、一定期間の取引の請求を一度にまとめることができるので、事務処理の手間を削減することができます。

手元に現金がなくても取引できるというのも、売掛金のメリットです。

都度払いでは手元の資金の範囲内でしか取引を行うことができません。しかし、売掛金を利用することで、より大きな金額の取引にも対応できるようになります。

商品の購入やサービスの利用を後払いにするというのは、クレジットカードを利用するのとほぼ同じことです。クレジットカードの便利さをイメージしていただければ、売掛金のメリットも理解しやすいでしょう。

また、先ほど少し触れたように、売掛金は日本の商習慣の中に当たり前のように根付いています。

売掛金を利用しての取引をベースとしている企業が多いため、売掛金を利用しなければそういった企業とは取引を行えない可能性があります。

これは売掛金のメリットというよりは、売掛金を導入すべき理由ではありますが、売掛金が販路拡大の一助になる場合もあるでしょう。

売掛金のデメリット

売掛金のデメリットは、主に以下の3つです。

● 回収できない可能性がある

● 会社の信用が落ちてしまう可能性がある

● 与信管理のバランスが難しい

まず、売掛金のデメリットとして、回収できない可能性があることが挙げられます。

売掛金を用いての取引は、取引先との信頼関係によって成り立っています。

そのため、可能性としては低いものの、取引先が期日通りに入金を行わずに(行えずに)、回収できない場合もあります。回収できるはずの資金が回収できないとなれば、会社のキャッシュフローに大きな影響が生じるでしょう。

また、売掛金が多いということは「まだ回収できていない資金」が多いということを示すことになります。

売掛金が多い状態が続いてしまうと、回収していないのではなく、何らかの理由で回収できない資金があるのではないかと捉えられてしまい、会社の信用が落ちてしまう可能性も考えられます。

先ほどクレジットカードを例に挙げましたが、カード会社はクレジットカードを発行する前に、返済能力などにおいて申込者が信用できるかどうか、審査を行います。それと同じように売掛金を用いた取引を行う場合は、取引先の与信管理を行う必要があります。

与信管理はリスクコントロールという観点から欠かせないものではありますが、手間がかかり面倒なものでもあります。場合によっては取引の規模・内容と与信管理にかかる手間を天秤にかけて、取引を断るという判断を下さなければならないこともあるでしょう。

上述した3つのデメリットのなかでも、回収できない可能性がある、回収できないままだと会社の信用が落ちてしまう可能性があるというのは、なかなか看過できないデメリットです。

こうしたデメリットを解消するためには、ファクタリングがおすすめです。

ファクタリングとは、入金前の売掛金を買い取ってもらうことができるサービスのことです。

ファクタリング会社を利用することになるので手数料分は差し引かれてしまいます。しかし、入金期日より前に現金化ができますし、会社が抱える売掛金を減らすことにもつながります。

取り扱いに困っている売掛金がある場合は、ファクタリングの利用を検討してみましょう。

売掛金の処理は会計ソフトなどを利用するのがおすすめ

売掛金の処理に限った話ではありませんが、経理・事務に関する業務は多岐に渡るうえ煩雑です。可能であれば、会計ソフトなどを活用してある程度の業務を自動化しておくとよいでしょう。

会計ソフトを利用すると、売掛金の入金があったときの事務処理が簡単に行えるようになります。たとえば複数の取引をまとめて決済したり、1つの明細をもとに取引を消し込んだりできるようになるため、非常に便利です。

売掛金はメリットやデメリットを把握したうえで取り扱うことが重要

売掛金は現在の商習慣に深く根付いているものであり、特 にBtoBの商売においては見ない日がないほど重要なものです。

売掛金がどれくらい発生していていつ入金予定かということには、常に注意しておく必要があります。また、会社で経理を担当している場合は、売掛金の仕訳方法には気を付けなければなりません。

売掛金のデメリットを気にするのであれば、ファクタリングを利用して売掛金を早めに現金化してしまうのもおすすめです。