ファクタリングと受取手形はどう違う?知っておきたい売掛債権の違い

最終更新日:2022年02月21日

Mentor Capitalです。

今回はファクタリングと受取手形の違いについて解説したいと思います。

売掛債権を現金化して資金調達する方法として、売掛金を現金化するファクタリングや、他にも受取手形を現金化する割引手形があります。

この2つの方法について混同される場合がありますので、2つの違いを中心に解説します。

企業間取引の場合、その都度現金で決済を行うと言うケースは稀で、大抵の場合は一定期間毎に締めて売掛金として数か月後に入金されたり、代金分の手形を受け取ります。

このように企業間の取引には基本的に売掛債権が伴いますが、よく流通しているのが、売掛金と受取手形です。

両者は売掛債権という意味では同じですが性質が少し異なります。売掛金を現金化する時にはファクタリング、受取手形を現金化する時には手形割引を利用します。

Table of Contents

売掛金よりも受取手形の方が確実に回収できる

まずは売掛金と受取手形の違いについて説明します。

最も一般的な売掛債権として挙げられるのが売掛金です。

売掛金は仕入れなどの代金について何か月後に払いますよという契約に基づいて支払われるお金で、売掛金を支払う事を約束した企業が直接支払います。

この時に注意しなければならないのは、売掛金が約束通り支払われないかもしれないという事です。

あくまでも二社間の契約として、売掛金を支払わない場合、最終的には裁判で確定判決が出なければ支払いを強制する事ができません。

つまり、売掛金が間違いなく支払われるという制度的な保証はどこにもないのです。

このように売掛金のリスクは非常に高く、特に零細企業で相手の会社との力関係がある場合は、売掛金を踏み倒されたり、

支払い期限を延期するように後から交渉されたりして仕方なく従ってしまう場合というのも存在します。

このような理由から資金に余裕が無い企業ほど、売掛金をきちんと回収しないと、回収できなかった場合に困ってしまいます。

一方で同じ売掛債権であっても受取手形には強制力があります。

振り出した手形が落ちなかった場合、不渡りとして扱われ、制度上、半年間に二度以上に不渡りを出すと銀行との取引が停止となります。

なお、実質的には一度でも不渡りを出すと銀行との取引は難しくなります。

つまり、手形を受け取った場合は、基本的に相手先の口座から確実に現金を回収する事ができるのです。

詳しく知りたい方はこちらまでお問合せください。

ファクタリングと手形割引の違い

売掛金と受取手形は別の債権なので現金化の方法も異なります。

売掛金を現金化したい場合はファクタリング、受取手形を現金化したい場合は手形割引を利用する事になります。

両サービスの違いについて解説します。

手数料の違い

まず利用者にとって大きな違いが手数料です。

先ほど説明した通り、手形の方が売掛金よりも確実性がありますので、一般的に手形割引の方がファクタリングよりも手数料が低くなっています。

債権回収を利用者が行いファクタリング会社に納める二社間ファクタリングの場合手数料は年率20%という契約も珍しくありませんが、

手形割引の場合は銀行で契約すれば高くても5%程度となっています。

(ただし、手形割引業者に依頼するとこれ以上の金利になる場合もあります。)

このように手形割引の方が手数料は安くなるために売掛金は手形として貰っておいた方が後々の回収の手間が少なく、コスト面でも低く抑えて現金化する事が可能です。

一方でファクタリングの方が手形割引よりも便利な点もあります。

債権を現金化する際の契約には償還求償権の有無が非常に重要となります。

償還求償権とは債権が回収できなかった場合、売掛債権を買い取った者が、販売した者に対して買い戻す事を要求できる権利の事を指します。

個別の契約内容によっても異なりますが、ファクタリングの場合は原則的に償還求償権はなく、手形割引の場合は原則的に償還求償権があります。

つまり、売掛先から債権を回収できなくても、ファクタリングの場合は利用者が責任を取らなくても良く、手形割引の場合は責任を取らなければならないという事になります。

このように債権回収のリスクヘッジという点ではファクタリングの方が優れていると言えます。

ファクタリングと手形割引が決算書に与える影響

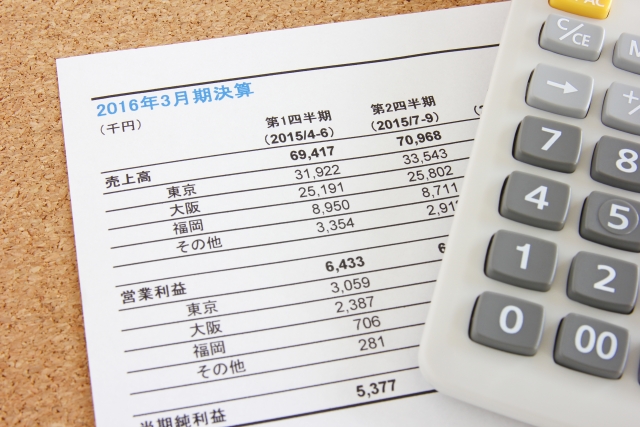

また、ファクタリングと手形割引がそれぞれ決算書に与える影響についても考える必要があります。

まず、ファクタリングの元になるのは勘定科目では売掛金、手形割引の元になるのは受取手形と対応しています。

このときにどちらも貸借対照表上の売掛金や受取手形の金額が減って手数料を差し引いた金額が現金として増加するという点では一緒です。

しかし、ファクタリングを利用した旨は貸借対照表に記載する必要が無いのに対して、手形については、受取手形割引額と受取手形裏書譲渡度額を貸借対照表に注記する必要があります。

つまり、手形割引を利用していることは貸借対照表を見ればわかるのです。

もちろん、貸借対照表上に手形割引の金額が事業規模と比較してあまりにも多いと、銀行の融資審査などではマイナス要因となりえます。

このような事から、手数料は気にしないので少しでも貸借対照表の見栄えを良くしたいという事ならファクタリングの方がメリットがあると言えます。

ファクタリングと受取手形はキャッシュインという点では同じ

このように、ファクタリングと手形割引の違いについて説明してきましたが、どちらも売上が成立したタイミングと別のタイミングで代金が入金されるという意味では同じです。

売掛金が良いのか、受取手形の方が良いのかという事は、債権が回収できなくなった場合や期限前に現金化したい時のリスクヘッジや手数料などの差があるだけなのです。

売掛金にも受取手形にも言えることですが、重要な点は売上から入金までのサイクルを早めるように努力しなければならないという事です。

例えば、販売した分だけ仕入れ先に代金を支払う委託販売のような会社は資金繰りが安定しているといわれています。

理論上、売上が入金されるタイミングよりも仕入代金を支払うタイミングの方が遅ければ、売上代金の中から仕入代金を支払えば、在庫資金は必要ないからです。

このようにキャッシュインを早くして、キャッシュアウトを遅くするという事が資金繰りの原則となります。

キャッシュインを早めるという意味で、手形割引やファクタリングは決してその場をしのぐような資金調達手法ではありません。

むしろ、きちんと資金繰りさえ管理できれば少ない資金で会社を運転する事ができる頼もしい味方だと言えます。

ファクタリングと受取手形のまとめ

以上のように、売掛金のファクタリングと受取手形の手形割引について説明してきました。

本文中でも説明したとおり、会社の資金繰りを良くするという点でファクタリングや手形割引は非常に重要な手法だと言えます。

現金が蓄積していればわざわざ売掛債権を期限日までに現金化してキャッシュインを早める必要がないと思うかも知れません。

確かにその通りですが、スピード感のある経営を行うためにはキャッシュフローの回転をどう高めるのかという事が重要となります。

また、例えば病院のように初期投資は重いけれども、利益率が高く現金+社会保険という債権回収リスクの無い相手先への債権の場合、

ファクタリングでも手数料が低いため、運転資金を少額に押さえた経営が可能になります。

このように、単に手数料が掛かるからファクタリングや手形割引のような手法は良くないと考えるのではなく、

資金の回転効率の良さや事業拡大のスピードと言う観点からファクタリングや手形割引のような手法は重要だと言えます。

いかがでしたでしょうか?

何か不明な点等が有れば、お気軽にメンターキャピタルまでお問合せ下さい!!