なぜファクタリングをご提案するのか!!

最終更新日:2018年01月29日

Mentor Capitalです。

今回はなぜファクタリングをご提案するのか?

これについて解説したいと思います。

例えば、月末の『今だけ足りない!』を解消するには、ファクタリングの利用が簡単な解決策になります。

上記の様な状況で銀行融資を受けようとしても、時間が掛かり過ぎると思います。

別の方法としてビジネスローンならもう少し時間を短縮できるかも知れませんが、お客様の状況、保証人次第では借りられない可能性もあります。

そんな時、弊社のオススメするファクタリングなら、売掛金の総量に応じその範囲内で最短即日100万円から1億円までつなぎの資金調達が可能です。

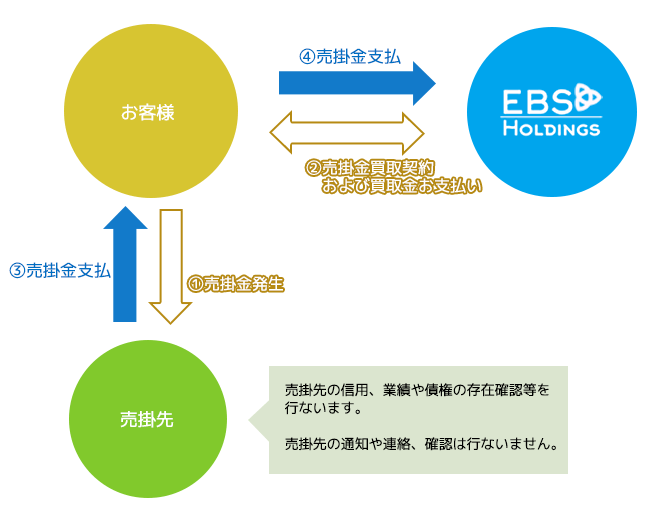

一般的な2社間ファクタリングの仕組みはこちらの図の通り。

「2社間」の為、売掛先にファクタリング実施の情報は伝わりません。

しかも、売掛先の信用、業績を重視した審査を行ないますので、自社が赤字でも債務超過でも、銀行融資を断られていても、最短で即日現金を手にする事ができるのです。

またビジネスローンの場合は、額が大きくなれば担保も必要になりますので、自社が債務超過などであれば、まず借入は難しいでしょう。

経済産業省も『売掛債権早期現金化支援』の一環として「ファクタリング(主に3者間契約)」を推進しています。(他には「売掛債権証券化」や「売掛債権担保融資」なども)

さらに言えば、ファクタリングは借入ではありませんので、それにより御社の決算書や信用情報には何の問題も残りません。

いかがでしたでしょうか?

そもそもファクタリングは会計上自社の『資産』である『売掛金』を早期『現金化』する手段なので、業績悪化に関わらず事業拡大のときにも有効に活用できる仕組みです。

何か不明な点等が有れば、お気軽にメンターキャピタルまでお問合せ下さい!!