社内コラムファクタリング関連の情報をお届けいたします

2社間ファクタリングとは?3社間との違いや仕組みについて解説

最終更新日:2024年04月02日

ファクタリングとは、企業の資金繰りを改善するための手段として検討できる金融サービスの1種です。

企業が今持っている売掛債権を現金で売ることで、資金繰りの改善を図ります。

ファクタリングの簡単な仕組みは前述のとおりですが、その種類はいくつかに分類されるのが特徴です。

本記事では、2社間ファクタリングについて、3社間ファクタリングとの違いを踏まえて詳しく解説します。

目次

2社間ファクタリングとは

まずは、2社間ファクタリングの基本的なところをみていきましょう。

ファクタリングを手がける事業者、そしてサービスの利用を希望する利用者の2社間で行われるファクタリングが、2社間ファクタリングです。

事業者側が売掛先に対して調査を行い、信用に問題がないとされたら契約の締結ができます。

2社間ファクタリングは、平成10年1月より実施されている債権譲渡登記制度の成立によって始まりました。

それまでは、売掛先と話をつけなければ債権を譲渡するための法的根拠が得られなかったのです。

そのため、売掛金を譲渡する唯一の手段として、3社間ファクタリングが用いられていました。

2社間ファクタリングが成立するまでの手順の流れをみていきましょう。

1.利用者側が売掛先に商品やサービスを与え、それに対する代金を請求

2.利用者側と事業者側との間で、債権譲渡契約と集金業務委託契約をそれぞれ締結

3.事業者側で、契約に基づいて債権譲渡の登記を行う

4.事業者側から利用者側に対して売掛債権の代金を渡す

5.売掛先側から利用者側に対して売掛金を渡す

6.利用者側から事業者に対して渡された売掛金を渡す

このように2社間ファクタリングでは、売掛金が利用者に対してまず売掛先から支払われ、その後は事業者へと流れていきます。

2社間ファクタリングは違法?

2社間ファクタリングは、債権譲渡登記制度によって法的根拠に基づいて認められているサービスです。

一方で、2社間ファクタリングの違法性を指摘する主張がいくつかあるのも事実です。

まず、違法性を指摘する主張の1つとして、2社間ファクタリングは債権担保融資という指摘が挙げられます。

債権担保融資である場合、サービスを扱う事業者側は賃金業登録を受ける必要があります。

しかし、ほとんどのファクタリングを扱う事業者は賃金業登録を受けていません。

2社間ファクタリングでは、売掛債権に加えて、債権が回収できなくなるリスクまでまとめてファクタリング事業者に移るのが一般的です。

これにより債権担保融資ではなく、債権の申請売買として認められます。

よって、この主張による違法性の指摘は誤っているといえるのです。

また、2社間ファクタリングの高額な手数料に対する違法性の主張もあります。

2社間ファクタリングの手数料は、一般的に10〜20%が相場価格です。

司法では、ファクタリングは売買を伴う契約であるために、そこでやり取りする代金の額は、当事者同士の交渉によって決められること、加えてファクタリングサービスを手がける事業者側の利益、デフォルトリスクを踏まえているとしています。

売買契約であること、利益やリスクといったことを踏まえると、2社間ファクタリングの違法性はないといえます。

2社間と3社間ファクタリングの違い

平成10年1月に実施された債権譲渡登記制度が成立するまでは、売掛金を譲渡する唯一の手段として3社間ファクタリングという手法が採用されてきました。

2社間ファクタリングと3社間ファクタリングの違いをみていきましょう。

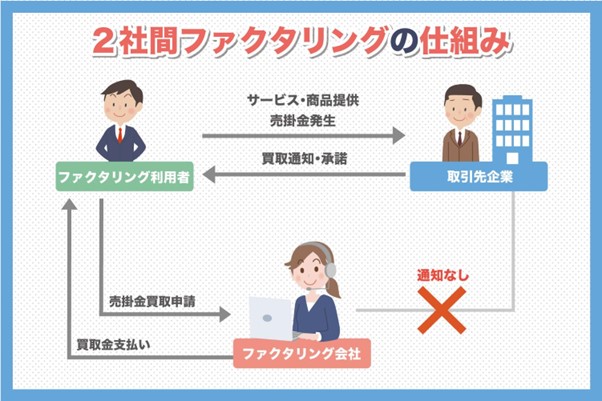

2社間ファクタリングの仕組み

2社間ファクタリングとは、サービスの利用者側と事業者側の2社間で行われるファクタリングのことを指します。

売掛金の流れはシンプルで、利用者と売掛先、利用者と事業者といったように利用者を介して行われるのがポイントです。

信用調査については、売掛先に対して通知することなく行われます。

利用者側が事業者側から買取金を受け取ったあとも、売掛先から支払われた売掛金を支払う必要があるため手続きが続くのも、3社間ファクタリングとは異なるポイントです。

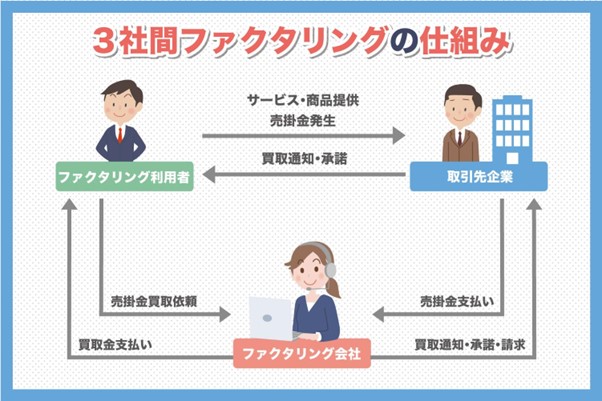

3社間ファクタリングの仕組み

続いて、3社間ファクタリングの仕組みをみてみましょう。

3社間ファクタリングでは、サービスの利用者側と売掛先、そして事業者側の3社でそれぞれ売掛金が動くのがポイントです。

まず、利用者から売掛先に対して商品やサービスを提供することで代金の請求が発生します。

続いて、利用者と事業者の双方から売掛先に対して売掛金買取契約の通知と承諾を受けます。

その後、事業者と利用者の間で売掛金買取契約を結び、買取金が支払われ、最後に、売掛金が売掛先から事業者に対して直接支払われる流れです。

3社間ファクタリングは、3社で行う都合上売掛金の回収リスクが2社間ファクタリングと比べると軽減されるため、手数料が安くなるのもポイントです。

2社間ファクタリングのメリット・デメリット

2社間ファクタリングには、それまで唯一のファクタリングとして扱われてきた3社間ファクタリングとは異なるメリットを持っています。

一方でデメリットがあるのも事実です。

2社間ファクタリングを利用する際は、双方について正しく理解しておくようにしましょう。

メリット

2社間ファクタリングは、利用者と事業者、利用者と売掛先といったように、2社間でのみ行われます。

3社間ファクタリングとは異なり、取引先に対して承認を得る必要がない点で大きく異なります。

売掛先はファクタリングを使用していると知る必要がないため、相手に対して資金繰りに苦戦しているといったネガティブな印象を持たれる心配がありません。

また、売掛先からの承認が不要であるために、一連の流れがシンプルとなっており、利用者は早ければ即日現金を手にできます。

また、償還請求権がないのもポイントです。

もし、利用者が事業者から買取金を受け取ったあとに売掛先が倒産して売掛金を回収できなかったとしても、買取金を返還する義務はありません。

デメリット

2社間ファクタリングは、3社間ファクタリングと比較して手数料の相場は高めになっています。

3社間ファクタリングと比べると2社間ファクタリングのほうが売掛金の未回収リスクが高いためです。

また、それに伴って審査基準も高く設定されています。

2社間ファクタリングでは、利用者側から提供された情報を基に、売掛先に通知することなく事業者が信用調査を行います。

必要な書類をしっかりと用意した上で審査に挑まなければいけません。

加えて、利用者は売掛先から売掛金を支払ってもらったら、速やかに事業者に対して直接渡す必要があります。

もし、渡す前に売掛金を使用したり、期日を超えてしまったりした場合には、法的手続きを取ることもあります。

2社間ファクタリングの活用で企業の資金繰り改善を図ろう

2社間ファクタリングは、資金繰りに悩む企業にとって改善するための手段の1つです。

3社間ファクタリングと比較すると手数料や審査基準が高いといったデメリットはありますが、一方で売掛先からネガティブな印象を持たれることなく、速やかな資金調達が見込めるのがポイントです。